- Se aceleran los tiempos (y los precios)

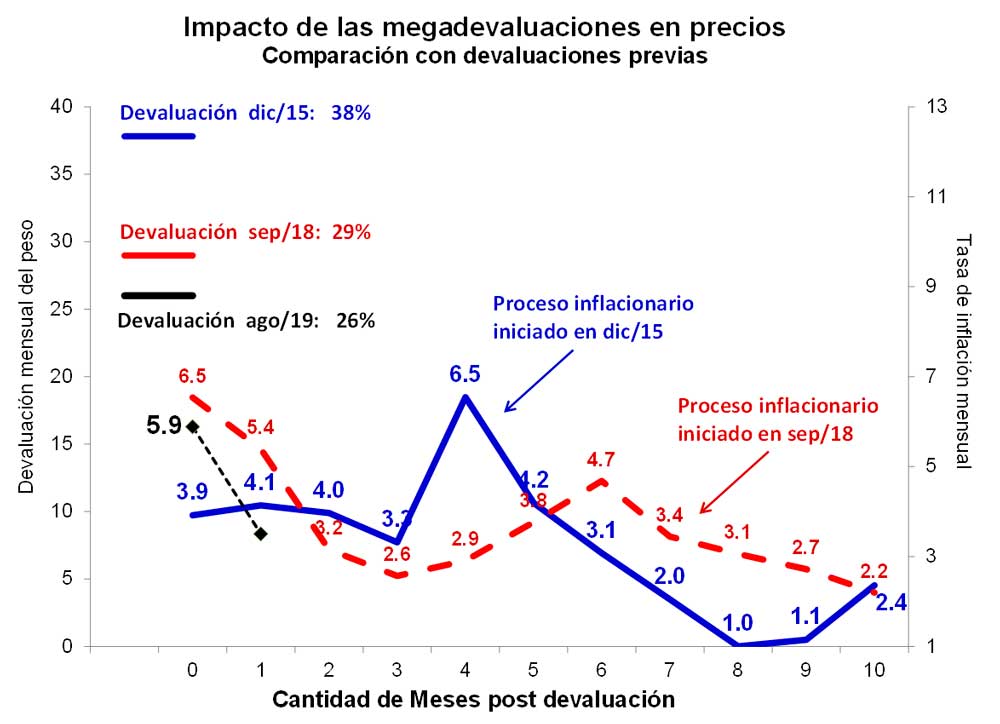

La tasa de inflación se estará ubicando en torno al 3,5% mensual en octubre, registrando una caída respecto de septiembre (5,9%) -ver gráfico adjunto-, producto del ancla tarifaria dispuesta por el gobierno al retrasar el ajuste de precios regulados (tarifas, naftas, etc.) y de cierta moderación en los precios estacionales.

Sin embargo, con aumentos de precios ya lanzados, con expectativas de inflación desancladas, sin señales sobre la política económica que se viene y con un escenario “con pesos” por delante, es improbable que la tasa de inflación pueda reducirse significativamente en el corto plazo a menos que el presidente electo dé señales sobre lo que viene o ya el nuevo Gobierno adopte decisiones contundentes.

Por lo pronto, esta dinámica de “precios lanzados” estará alimentada en el corto plazo por:

- Subas en los precios de las naftas del 5% desde principios de noviembre y de otro 15% escalonado en las semanas subsiguientes.

- Subas en alimentos con precios cuidados aumentando 13%, el pan 20% y 10/20% la carne.

- Subas en prepagas del 4% en noviembre y 12% en diciembre.

- Suba de la tarifa de luz en la provincia de Buenos Aires del 10/25% para enero (frenada por Kicillof?), que seguramente estará acompaña de subas similares en otras provincias de tarifas.

- Subas en celulares del 11% al 24% desde principios de noviembre.

- Incremento de precios que se refleja en nuestro relevamiento diario de precios.

Naturalmente, a esta dinámica de aceleración de precios se le estarán sumando efectos de “segunda vuelta” y una macroeconomía desordenada que seguramente incluirá:

- Demandas por recomposición salarial que, de no hacer nada, podrían traducirse en un ajuste desordenado de salarios – precios en los próximos meses.

- Incrementos de precios “preventivos”, anticipando o temiendo un escenario de espiralización de la relación de precios-tipo de cambio-salarios o bien un acuerdo o congelamiento de precios y salarios con el nuevo Gobierno.

- Una lluvia de pesos de origen fiscal en un contexto de reducción de la demanda de dinero, que de ser excesiva podría generar un exceso de oferta de pesos ex-ante que podría provocar un incremento de la brecha cambiaria y mayor inestabilidad financiera.

- Un Gobierno acercándose a un escenario de mayor inflación y default, conforme siga emitiendo pesos y sigan cayendo las reservas del BCRA, dinámica hoy congelada con el control de cambios.

- Reacción con Pacto Social y cepo cambiario hard

La combinación de un escenario de creciente deterioro macroeconómico, demandas sociales importantes que esperan reivindicación y la necesidad de ir dando respuestas a la población, es muy probable que aceleren definiciones de política económica del Presidente electo.

Dado el reciente deterioro económico que le “mueven el arco” a Alberto Fernández al modificar las condiciones económicas iniciales con las cuales asumirá como Presidente, y la ausencia de señales concretas sobre cuál será la política económica y el equipo económico, de los comentarios de la campaña electoral y de la situación actual puede inferirse que la política antiinflacionaria se articulará sobre dos pilares:

- Un Pacto Social que incluirá un acuerdo de precios-salarios que deberá contemplar –al menos de forma implícita- una trayectoria para el tipo de cambio, las tarifas y demás precios regulados.

- El súper cepo cambiario, que le permitió al BCRA frenar la escalada cambiaria, recomponer reservas, evitar una nueva contracción del nivel de actividad económica y probablemente le permita en poco tiempo oxigenar el nivel de actividad.

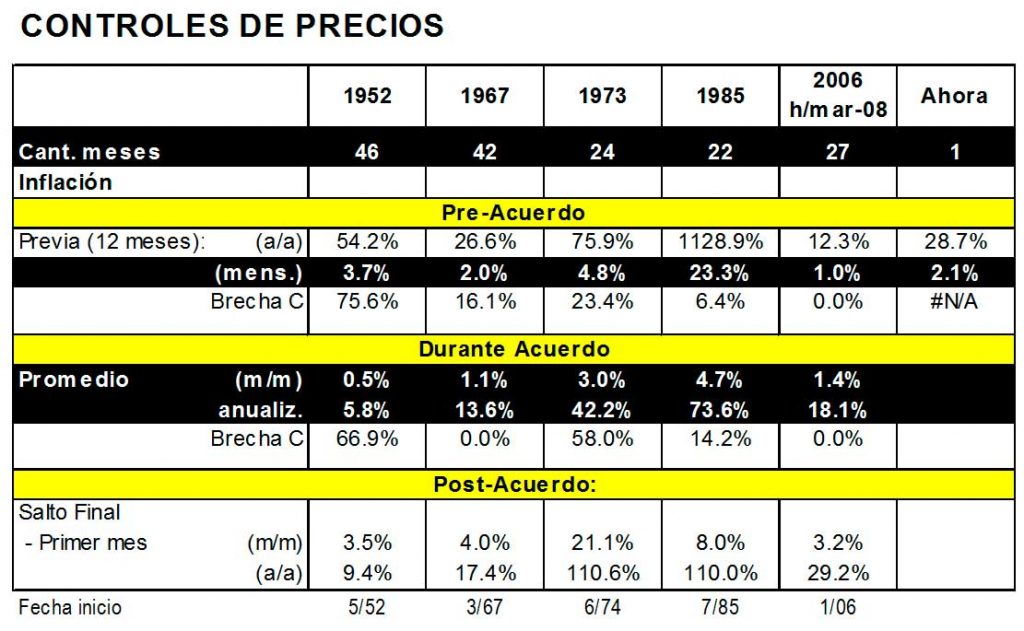

Los acuerdos precios-salarios aplicados en el pasado reciente han mostrado éxito inicial para contener y reducir las presiones inflacionarias, si bien en la mayoría de los casos terminaron mal. Repasando rápidamente la historia reciente, los acuerdos de precios presentaron tres características:

- Resultaron exitosos en reducir la inflación en el corto plazo. El acuerdo de precios de 1952 permitió reducir la inflación mensual de 3,7% a 0,5% entre el año previo al acuerdo y los primeros seis meses del acuerdo. El acuerdo de 1967 logró reducir la inflación mensual a la mitad: de 2,0% a 1,1% entre el año previo al acuerdo y los primeros seis meses del acuerdo. El acuerdo de 1973 logró reducir la inflación mensual de 4,8% a 3,0% entre el año previo al acuerdo y los primeros seis meses del acuerdo. Y el acuerdo de 1985 disminuyó la inflación mensual de 23,3% a 4,7% entre el año previo al acuerdo y los primeros seis meses del acuerdo. Es decir, “de arranque” ninguno de los acuerdos fracasó.

- Tuvieron una duración importante. El de menor plazo fue el de 1985, que se prolongó durante 22 meses probablemente por partir de niveles de inflación sustancialmente mayores a los tres restantes. El acuerdo de 1973 tuvo una duración de 24 meses, el de 1967 de 42 meses y el de 1952 de 46 meses. Es decir, el acuerdo de precios podría durar por un tiempo no menor y ser muy útil para contener la inercia inflacionaria.

- Los cuatro acuerdos terminaron mal. El acuerdo de 1952 finalizó con un salto de la tasa de inflación al 3,5%, volviendo a los niveles previos. El de 1967 culminó con una inflación de 4,0%, el doble de la inicial. El de 1973 con un fogonazo inflacionario de 21,1%, quintuplicando la inflación inicial. Y el de 1985 con un desarme lento que culminó en la hiperinflación de años posteriores.

El adelantamiento de precios reciente y las reuniones que viene llevando adelante el Presidente electo con todo el arco sindical, con referentes industriales y con diversos sectores sociales -que implican un trabajo importante de construcción política (tanto a nivel interno como externo)- favorecerían la aplicación de un control de precios. De esta forma, si el nuevo Gobierno decide avanzar por este cambio con un cepo cambiario hard -que seguramente servirá como instrumento para asegurar un deslizamiento cambiario acorde-, el diseño de la política macroeconómica ganaría en consistencia. La consistencia misma de la política macroeconómica requeriría también de una política fiscal acorde, una reestructuración de deuda exitosa y una estrategia de salida del cepo cambiario hard. Sin estos tres últimos ingredientes (no podría faltar ninguno, además de requerirse el factor suerte), la probabilidad de converger hacia un escenario de mayor estabilidad macroeconómica será sustancialmente menor. No obstante ello, la combinación de un Pacto Social, de un cepo hard y una reestructuración de deuda exitosa podrían generar condiciones para recuperar cierta estabilidad financiera en el corto plazo, lo cual podría traducirse en un rebote del nivel de actividad económica con inflación en baja.