En el informe anterior señalábamos que “la política monetaria continuará condicionada en el corto plazo por la política de acumulación de reservas, de reducción de tasas de interés y de financiamiento al fisco, todo lo cual hace prever: un proceso de desinflación … que muy probablemente recaerá en anclas alternativas como la cambiaria, la tarifaria, la salarial…”

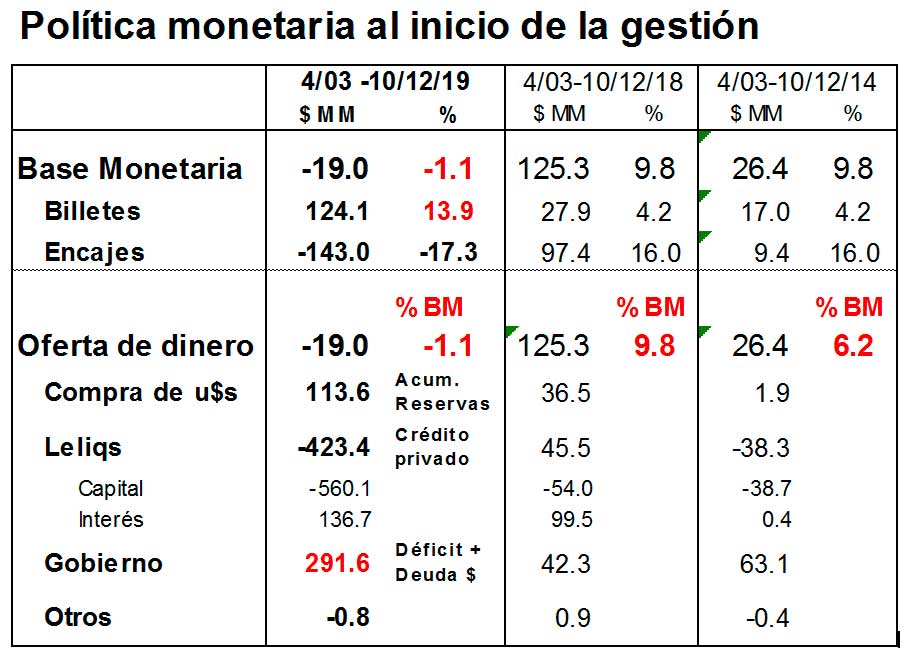

Efectivamente, entre el 10 de diciembre pasado y el 4 de marzo último el Banco Central emitió y expandió la base monetaria en 405 mil millones de pesos, un 24% del total en 85 días. Esta emisión no resultó mayor por la baja de encajes que dispuso el BCRA y la reducción de la posición de efectivo mínimo de los bancos observada en la primera semana de marzo, todo lo cual aumentó la demanda de Leliqs y contribuyó a reabsorber dicha expansión monetaria.

De este modo, aun cuando esta inyección de pesos (fiscal y cambiaria) contribuye a reducir las tasas de interés y a aliviar la presión financiera sobre el ingreso de las familias y las empresas (lo cual ayuda a estimular el gasto doméstico y a “encender la economía”), lo cierto es que el stock de pasivos remunerados del Banco Central continúa creciendo, con los condicionantes y riesgos que ello puede implicar a futuro. Es que un escenario es impulsar una política monetaria expansiva de baja de tasas de interés con inyección de dinero mediante la recompra de Leliqs y acumulación de reservas, y otro es impulsar una política monetaria expansiva de baja de tasas de interés con emisión monetaria para el fisco.

Motores y efectos de esta fuerte expansión monetaria

Como mencionamos, entre el 10 de diciembre pasado y el 4 de marzo último, el Banco Central emitió y expandió la base monetaria en 405 mil millones de pesos (ver cuadro). Esta fuerte expansión monetaria observada obedeció a dos factores. Primero, a la decisión del Banco Central de financiar al fisco por el déficit fiscal primario y los pagos de la deuda pública en pesos. Esto llevó al BCRA a girarle $291.640 millones al Tesoro para que pudiera cumplir con sus obligaciones financieras (aun cuando el Gobierno decidió reperfilar unilateralmente el pago del bono Dual por $97.000 millones).

Y, segundo, a la decisión del Banco Central de acumular reservas. Esto hizo que el BCRA emitiera pesos por $113.647 millones para comprar dólares por u$s1.892 millones, donde gran parte de los dólares terminaron siendo utilizados por el Tesoro Nacional para cancelar sus compromisos de deuda en moneda extranjera (u$s1.800 millones) y evitar un default en moneda “dura”.

En este marco, la agresiva reducción de tasas de interés del BCRA (de 63% a 38% anual) no generó una mayor expansión monetaria, ya que el aumento de la liquidez bancaria resultante de la emisión para financiar al fisco ($291.640 millones) y acumular reservas ($113.647 millones) no terminó traduciéndose en un aumento del crédito bancario. De hecho, las entidades financieras colocaron ese excedente de liquidez en Leliqs ($423.437 millones) en un contexto en el cual el sobrante de pesos y la baja de tasas del BCRA hicieron que las tasas de depósitos a plazo fijo disminuyeran de 42,8% a 28,3% anual (“punta”) y las tasas de préstamos también registraran un marcado descenso. La de préstamos personales cayó de 72,8% a 60,4% y la de adelantos lo hizo de 59,2% a 38,6%, reflejando en estos dos casos una mayor oferta de préstamos de los bancos, por ahora no correspondida por la demanda.

¿Ahora qué?

La continuidad de la política del BCRA de financiamiento del fisco (déficit y pagos de deuda en pesos), de acumulación de reservas y de baja de tasas de interés es probable que prolongue la dinámica monetaria reciente. De este modo, conforme el BCRA continúe emitiendo pesos, el exceso de oferta de pesos debería provocar una presión adicional a la baja sobre las tasas de interés y un aumento de la liquidez bancaria. Con ello, las tasas de interés pasivas deberían disminuir, la demanda de activos externos debería aumentar (lo cual debería traducirse en un aumento del tipo de cambio paralelo y la brecha cambiaria) y algún repunte del crédito deberíamos ver.

Naturalmente, la posibilidad de que en este escenario se produzca una recuperación importante y duradera del crédito al sector privado que empuje la demanda de consumo e importaciones (y de divisas) dependerá crucialmente del éxito que pueda tener el Gobierno en la reestructuración de deuda pública y del eventual impacto del coronavirus.

Es todavía prematuro aventurar que sucederá con la reestructuración de deuda y el coronavirus. Pero siendo probable que la renegociación de la deuda pública y los efectos del coronavirus se prolonguen en el tiempo, hoy todo parecería indicar que el repunte del crédito se demorará y ello podría llevar al Banco Central a adoptar políticas activas.