Frente a los efectos recesivos de la pandemia, el BCRA tomó dos decisiones. El 19 de marzo le impuso un límite a los bancos sobre la tenencia de Leliq y pases excedentes para empujar a los bancos a prestarle esos fondos al sector privado. Y el 20 de marzo suspendió la compensación de cheques hasta principios del mes siguiente por el impacto del inicio de la cuarentena.

Pero como con la pandemia y la no compensación de cheques se rompió la cadena de pagos, la mayoría de los deudores se tornó potencialmente insolvente. Consecuentemente, los bancos casi no prestaron la liquidez que inyectó el BCRA. Esto, junto a la persistente emisión monetaria para financiar al fisco ($182.000 millones) hizo que la desinversión en Leliqs generara un gran exceso de liquidez bancaria, que hizo que los bancos destinaran los fondos que desinvirtieron en Leliqs ($375.000 millones) en depósitos en el BCRA ($565.000 millones), provocando una expansión de la base monetaria de similar magnitud: $598.000 millones. De este modo, entre el 25 de marzo y el 16 de abril, este exceso de liquidez ocioso de los bancos en el BCRA generó:

- Un aumento fenomenal de la base monetaria: trepó de $1,71 billones a $2,31 billones.

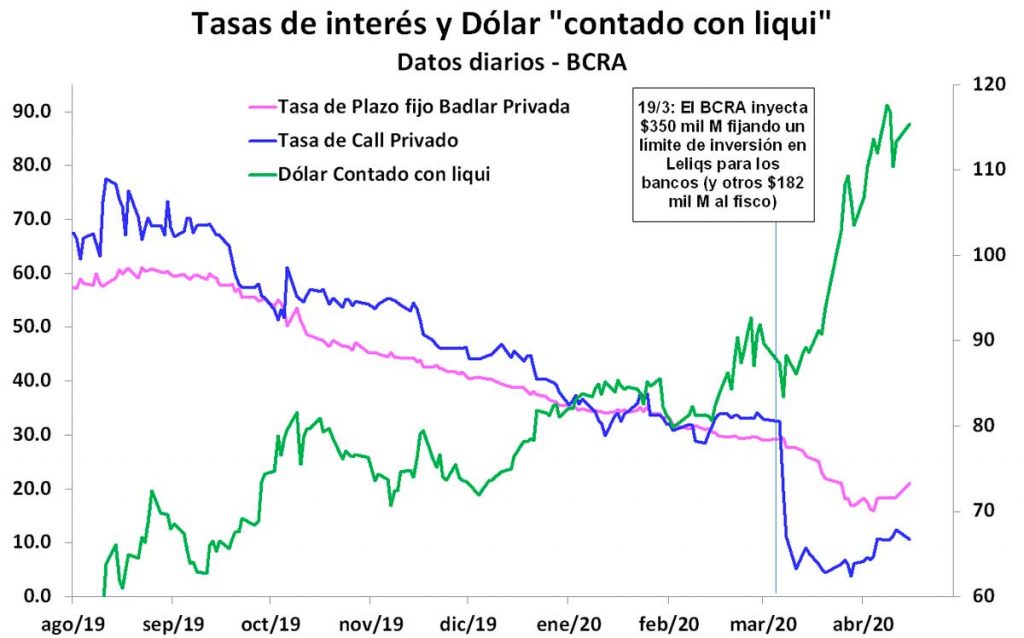

- Una abrupta caída de las tasas de interés de corto plazo, con el call pasando de 32,4% a 3,8%.

- Un derrumbe de la tasa de interés de adelantos a empresas de primera línea de 40,7% a 16,8% (“los solventes”).

- Un desplome de la tasa de interés de plazo fijo de 27,3% a 19,2%, ya que los bancos no querían tomar más fondos.

- Un aumento del crédito al sector privado de $110.000 millones (+5,9%).

O sea, una pequeña parte de la inyección de pesos que inyectó el BCRA se transformó en crédito y terminó aumentando la base monetaria y filtrándose en activos alternativos.

Conforme las tasas de interés se desplomaron y el Banco Central continuó emitiendo pesos para financiar al fisco, en pocos días se produjeron tres efectos no deseados:

- Una retracción de la demanda de depósitos a plazo fijo en pesos, que disminuyeron $35.000 millones (-2,3%) entre el 26 de marzo y el 20 de abril.

- Un aumento de la demanda de activos dolarizados que provocó una presión alcista sobre el dólar MEP y el contado con liqui (CCL), de 83,4 a 106,4 $/u$s en el mismo período.

- Un exceso de demanda de dólares en el mercado de cambios oficial, que llevó al BCRA a intervenir activamente con ventas de dólares por u$s520 millones en la segunda mitad de abril. Disminuyó la oferta de dólares de los exportadores y aumentó la demanda de los importadores.

O sea, la emisión de pesos del BCRA mayormente se filtró hacia activos externos y poco en crédito al sector privado. Incluso, esta filtración provocó una caída de reservas del propio Banco Central.

El 16 de abril, frente a los efectos no deseados de la inyección de liquidez del BCRA, el propio Banco Central optó por reabsorber parte de los pesos emitidos vía pases eliminando el límite impuesto el 19 de marzo, y le fijo un “piso” a la tasa de interés de depósitos a plazo fijo de los bancos en 26,6% para tentar a los ahorristas. Esto hizo que los bancos usaran los depósitos en el BCRA para hacer pases ($731.000 millones), provocando una reducción de la base monetaria de $554.000 millones a $ 1,87 billones, casi el nivel previo de principios de marzo. Sin embargo, como estas medidas no lograron que repunte la demanda de depósitos del público, la presión cambiaria continuó y el BCRA siguió perdiendo reservas.

O sea, estas acciones del BCRA no alcanzaron a revertir la dinámica contractiva de la demanda de activos en pesos.

El 22 de abril, frente a los efectos no deseados de la presión cambiaria y la pérdida de reservas, la Comisión Nacional de Valores (CNV) dispuso un límite del 25% a la tenencia de depósitos en moneda extranjera de los Fondos Comunes de Inversión (FCI). Esto obligó a los FCI a vender en el mercado de cambios local sus dólares excedentes y la CNV logró frenar la tendencia alcista del CCL, pero el BCRA continuó perdiendo reservas.

O sea, con la pesificación de los FCI, la CNV logró aumentar la oferta de activos dolarizados y frenar la presión cambiaria sobre el CCL, pero no alcanzó a moderar la filtración que provoca la caída de reservas del BCRA.

El 28 de abril, ante la persistente caída de reservas del BCRA, la CNV dispuso que los FCI en pesos deban invertir al menos el 75% de su patrimonio en instrumentos financieros emitidos en Argentina y en pesos. Esta llevó a los FCI a desarmar sus posiciones en el exterior (estimadas en u$s900 millones) y traer esos fondos vía CCL en forma escalonada, provocando así una caída del valor del dólar CCL, de 117,6 a 109,8 $/u$s.

O sea, con la obligación de los FCI de repatriar fondos e invertirlos en activos en pesos, por ahora la CNV logró aumentar la oferta de activos dolarizados y la demanda de pesos y frenar la presión cambiaria sobre el CCL y las reservas del BCRA.

¿Como sigue esto? El desafío monetario que se viene

La (inevitable) necesidad de financiar una política fiscal y de crédito fuertemente expansivas, que incluirá un déficit primario que se estará ubicando en niveles de 10% del PBI en términos mensuales y un volumen de crédito anunciado de $600.000 millones, hace prever continuidad del escenario de expansión monetaria “ilimitada”.

En el corto plazo, luce improbable que esta expansión monetaria se traduzca en un aumento significativo de la tasa de inflación. La continuidad de la política de congelamiento tarifaria y de combustibles, de precios máximos, y la moderación salarial que impone la pandemia, hacen prever una tasa de inflación baja en el corto plazo.

Sin embargo, en un plazo mayor es muy probable que ese excedente de pesos comience a filtrarse en diferentes mercados, produciendo efectos no deseados y, consecuentemente, obligando al Gobierno a tapar dichas filtraciones. En un país bimonetario y sin crédito externo, como vimos anteriormente, es muy probable que la expansión monetaria se filtre mayormente hacia la compra de activos externos o dolarizados. Esto le impondrá una presión alcista a la brecha cambiaria e irá aumentando los estímulos a la subfacturación de ingresos del exterior y la sobrefacturación de pagos al exterior, provocando una filtración creciente sobre el stock de reservas del BCRA. Naturalmente, esta situación le impondrá al Gobierno pensar en un plan de estabilización.