En el informe del 10 de junio concluíamos que si, tal como parece, el BCRA avanza “en una dirección que no implique convalidar un ajuste cambiario” … “cabe esperar que se impulsen nuevas restricciones cambiarias, que parte de la demanda de dólares termine corriéndose del mercado de cambios oficial hacia los mercados alternativos” … “Pero como estas medidas también generarán presiones inflacionarias adicionales y un aumento de la brecha cambiaria, todo indicaría que el escenario económico/financiero seguirá siendo intrínsecamente inestable.”

Desde entonces, frente a una creciente presión cambiaria y ante la necesidad de cumplir con la meta de reservas acordada con el FMI (que aún así habría sido incumplida en u$s900/1,000 M aprox. en junio), el BCRA optó por endurecer el control de cambios y forzó a los importadores a financiar sus pagos al exterior con el propósito de reducir la demanda de dólares en el mercado de cambios oficial y de esa manera generar un exceso de oferta de dólares que permita al BCRA recomponer sus reservas.

Sin embargo, pese a este endurecimiento del cepo cambiario el BCRA:

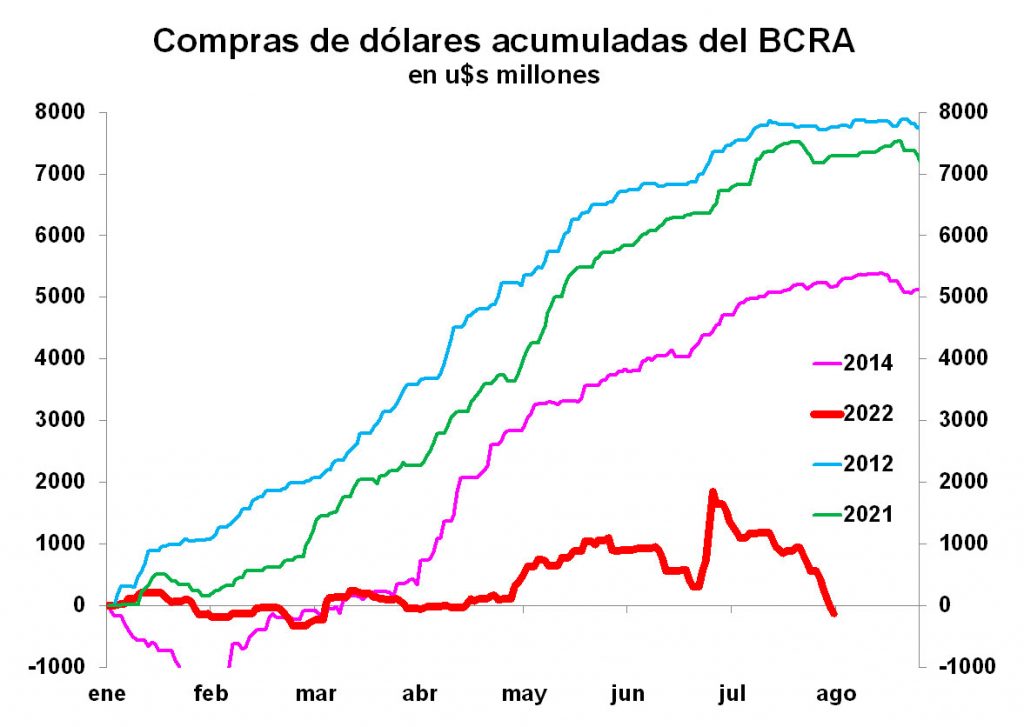

- No logró incrementar el ritmo de compra de dólares en el mercado de cambios oficial. Desde fines de junio, el BCRA vendió u$s1,975 M, cuando en períodos similares de años anteriores compró u$s77 M en promedio, tal como puede apreciarse en el cuadro adjunto. O sea, se reafirma la tendencia en el primer semestre cuando el BCRA compró reservas por un monto sustancialmente inferior al promedio de los últimos años (u$s1,846 M versus u$s3,577 M).

- Y, sin nuevas medidas, no se espera que logre revertir la dinámica cambiaria, en función al comportamiento cambiario de años anteriores (cuando hubo control de cambios).

Escenario pre-Massa

En el escenario pre-Massa la estrategia cambiaria del BCRA consistía en construir un “puente cambiario” (en rigor, “aguantar”) restringiendo aún más la compra de dólares hasta que disminuya la demanda estacional de importación de energía apostando a que no caiga el ritmo de liquidación de divisas del agro por una mayor retención de granos.

Al momento, como muestra la dinámica cambiaria desde fines de junio, las medidas adoptadas por el BCRA para construir el “puente cambiario” no lograron evitar que el BCRA continuara perdiendo reservas. Incluso, pese a la creación de diferentes incentivos para adelantar la liquidación de divisas (dólar soja, suba de tasa de interés, etc.).

De modo que la continuidad de la política cambiaria actual y el comportamiento estacional del mercado de cambios hacen prever un exceso de demanda de dólares importante hasta fin de año que podría totalizar u$s7,000 M.

Con reservas netas en niveles bajísimos y con la necesidad de cumplir con la meta de acumulación de reservas acordada con el FMI, si el BCRA continúa optando por evitar una devaluación, cabe esperar una batería de estímulos para incrementar la oferta de dólares, que podrían incluir diferentes tipos de cambio e intentos (mayormente infructuosos) para conseguir financiamiento externo, y algún endurecimiento adicional de las restricciones a las compras de dólares al tipo de cambio oficial. Como el impacto esperado de estas medidas luce limitado y es probable que generen un incremento de la brecha cambiaria y más inflación, todo indicaría que el escenario económico/financiero seguirá siendo intrínsecamente inestable y la presión devaluatoria en cualquier momento podría retornar.