Con el inicio del ciclo político electoral, los datos muestran que se produjo una retracción de la demanda de activos domésticos generalizada como consecuencia de un incremento de las tensiones cambiarias.

En el mercado de cambios oficial, donde el tipo de cambio está fijado por la autoridad monetaria, el exceso de oferta de dólares observado en la primera mitad del año se revirtió y se transformó en un incipiente exceso de demanda de divisas en las últimas semanas. Esto hizo que el Banco Central pasara de ser un comprador de dólares a razón de u$s52 millones diarios entre principios de año y la tercera semana de julio, a ser vendedor de dólares por u$s25 millones desde entonces, aun cuando las autoridades comenzaron (tímidamente) a restringir más las compras de divisas.

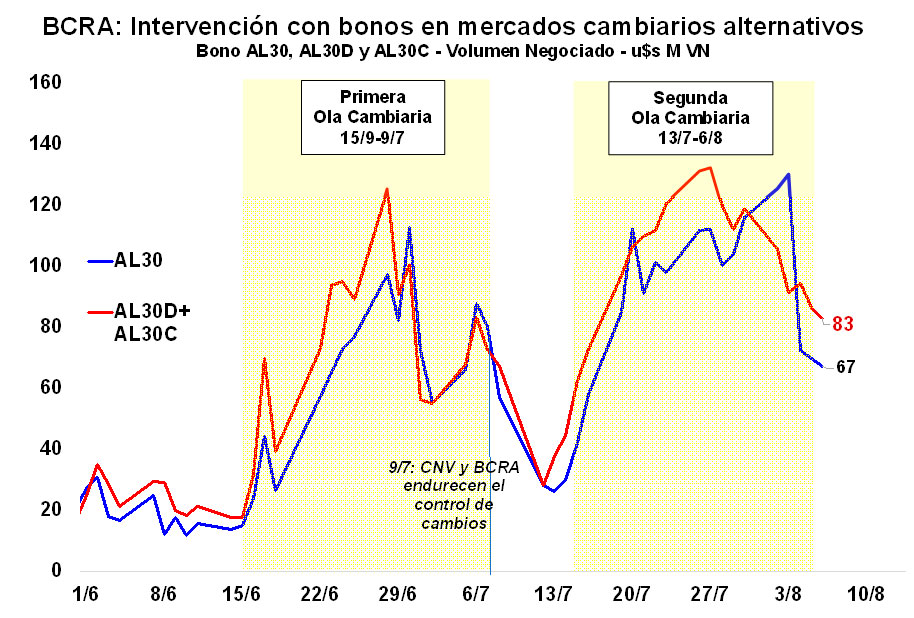

En los mercados de cambios alternativos, la leve presión compradora que se venía observando desde principios de año se intensificó de manera sustancial durante las últimas semanas. Esto hizo que el Banco Central interviniera más activamente en los mercados de dólares alternativos, como en el dólar MEP y Cable del bono AL30, para evitar un aumento de la brecha cambiaria que redujera la oferta neta de divisas en el mercado de cambios oficial.

Como el valor del dólar MEP y Cable surge de la división entre el precio del bono en pesos y de su precio en dólares (aproximadamente 170 $/u$s = $6.041 / u$s35,53), el Banco Central intervino buscando contener el valor de estos dólares, reduciendo el precio en pesos del bono sin afectar su precio en dólares. Por eso, con una mano vendió bonos (contra pesos) buscando generar una baja del precio del bono en pesos, y con la otra compró bonos pagando con dólares para evitar una caída en el precio del bono en dólares, que hubiera incrementado aún más el ya elevadísimo rendimiento que ofrecen estos títulos (16/20% en dólares). Como el monto vendido y comprado de bonos había sido similar, no habría aumentado la oferta neta de bonos en manos del sector privado, y esta intervención -por ahora- no habría tenido impacto en los precios de los títulos. O sea, al haber sido compensada, resultó neutra para el mercado de bonos en dólares.

Sin embargo, esta intervención, que apuntó a estabilizar los tipos de cambios alternativos, también tuvo un costo no menor en términos de pérdida de reservas para la entidad (aun cuando el BCRA limitó más las compras de dólares en estos mercados). En tal sentido, el BCRA, que venía interviniendo con dólares en los mercados alternativos a razón de u$s9 millones por día entre noviembre y junio último para contener la brecha cambiaria, pasó a vender unos u$s25 millones desde principios de julio (y aun así la brecha aumentó ligeramente).

En el mercado de bonos en pesos, la contrapartida del incremento de la demanda de divisas fue una caída en la demanda del resto de los activos financieros. En la licitación de deuda del 3 de agosto, el Gobierno Nacional no logró renovar la totalidad de los vencimientos que operaban. De los $225 mil millones que vencían, logró captar $146 mil millones. De este modo, como renovó el 65% de los vencimientos, el resto se cubrió con emisión monetaria (“maquinita”) del BCRA. El 5 de agosto el Central le giró $120 mil millones al Tesoro Nacional.

Naturalmente, una dinámica de intervención del BCRA con: (i) creciente venta de dólares para mantener el valor del tipo de cambio oficial, (ii) creciente venta de dólares para contener la brecha cambiaria; y (iii) creciente emisión de pesos para financiar el agujero fiscal, no es sostenible en el tiempo. Más aún cuando a esta carga sobre la política cambiaria y monetaria del BCRA se le suma el esfuerzo que tiene que hacer de financiar con reservas el pago de la deuda externa del Gobierno Nacional. Aunque ciertamente el Banco Central todavía cuenta con poder de fuego para intervenir activamente en los mercados y no existe un atraso cambiario significativo, es claro que a futuro estas tendencias cambiarán.

Administrando el estrés cambiario y financiero

Resulta difícil estimar la magnitud y la duración de la retracción de la demanda de activos domésticos que pueda producirse en los próximos meses y su impacto cambiario, financiero y económico. Sin embargo, existen cinco elementos que pueden marcarnos alguna tendencia:

- La estacionalidad de la liquidación neta de divisas del campo, la cual restará oferta de dólares en el mercado de cambios oficial, tal como mostramos en el IEC anterior.

- El muy probable incremento de la incertidumbre electoral, que estimulará una mayor demanda por activos externos precautoria.

- La mayor emisión de pesos esperada del Banco Central para financiar el agujero fiscal de los próximos meses producto de la aplicación de una política fiscal más expansiva, lo cual también estimulará una mayor demanda de divisas.

- La existencia de una política económica que no luce sustentable conforme convalide, entre otras cosas, atraso cambiario y tarifario, un desequilibrio fiscal significativo financiado con expansión monetaria y crecientes regulaciones cambiarias.

- Los DEGs del FMI que recibirá (en última instancia) el Banco Central y que incrementará su capacidad de intervención cambiaria en u$s4,350 millones hacia fines de agosto.

Partiendo de una posición técnica desfavorable en los mercados de cambios y en el mercado de bonos en pesos, y teniendo en cuenta estos cinco elementos recién mencionados, cabe esperar un incremento de la presión cambiaria en los próximos meses. De no producirse un shock inesperado y/o un error grosero de política económica, el Banco Central contaría con poder de fuego para administrar un escenario de estrés cambiario y financiero considerable hasta las elecciones y evitar que se aborte la dinámica de recuperación económica hasta entonces.

Sin embargo, niveles de estrés muy importantes pueden tensar significativamente la dinámica de los mercados y consecuentemente la política económica. Escenarios que requirieran una muy activa intervención del BCRA para contener la presión cambiaria en ambos mercados podrían llevar a la autoridad monetaria a preservar su stock de reservas manteniendo una fuerte intervención en el mercado oficial y limitar su participación en los mercados alternativos con intervenciones no compensadas que puedan tener impacto negativo en el mercado (precio) de bonos dolarizados.