I. Presión cambiaria creciente

A pesar del éxito del canje de deuda externa y local, y de contar con un superávit comercial que promedió casi u$s1.400 millones (M) mensuales en lo que va del año, el Gobierno no logró revertir una dinámica cambiaria de pérdida de reservas del Banco Central que, por segunda vez en el año, se está acelerando y provocando las siguientes consecuencias:

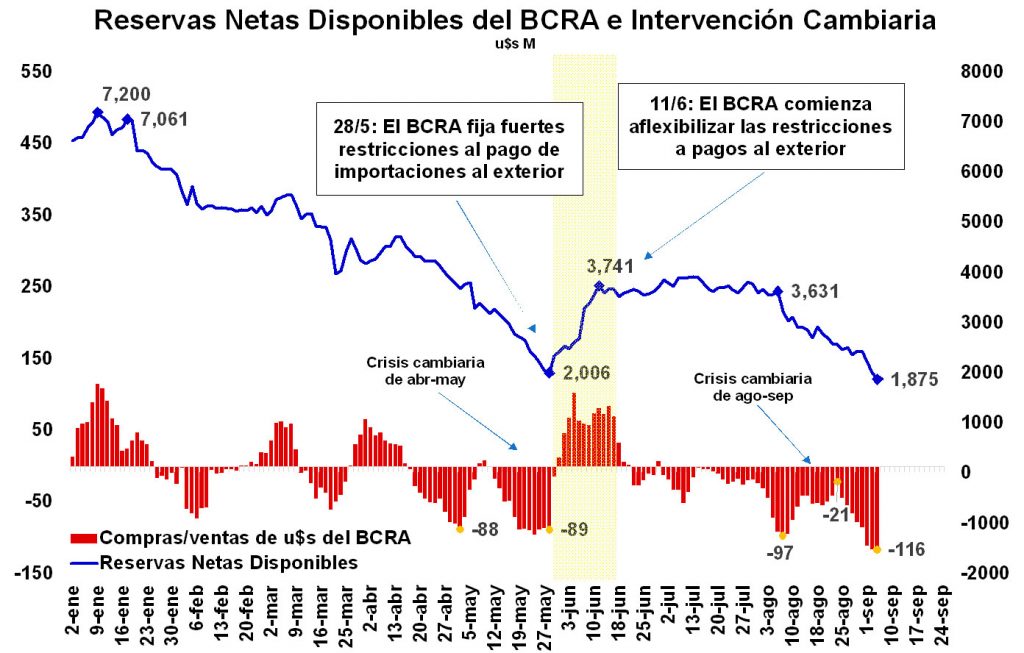

- Está obligando al BCRA a vender cada vez más dólares para evitar un ajuste brusco del tipo de cambio. En los últimos días vendió a un ritmo diario promedio de u$s116 M, registrando una fuerte aceleración contra los u$s21 M de mediados de agosto y alcanzando un nuevo valor máximo, tal como se puede observar en el gráfico adjunto.

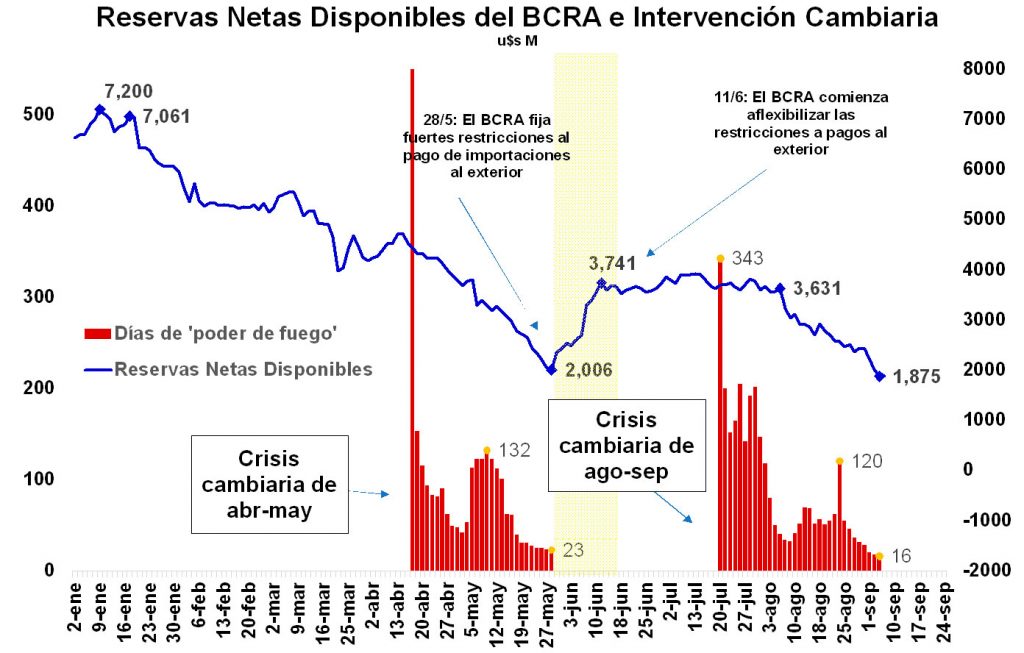

- Está dejando al Banco Central con menos poder de fuego para intervenir en el mercado de cambios, ya que el stock de reservas netas disponibles cayó de u$s3,631 M a sólo u$s1,875 M entre el 3 de agosto y el 08 de septiembre, cuando a las reservas internacionales brutas les descontamos la totalidad de los pasivos en dólares y los activos ilíquidos (el swap con China y el BIS, los encajes bancarios, el oro y los DEGs).

- Está humedeciendo la pólvora del Banco Central, ya que el actual stock de reservas netas disponibles (u$s1,875 M) le brinda un poder de fuego de intervención en el mercado de cambios que ya le alcanza sólo para 16 días de ventas diarias de u$s116 M, como se aprecia en el segundo gráfico.

De ambos gráficos se desprende que este es el segundo episodio de inestabilidad cambiaria del año. El primero, de abril-mayo, se prolongó durante 45 días y provocó una pérdida de reservas de u$s1,759 M. Esta crisis cambiaria culminó con un Banco Central que, luego de convalidar ventas de dólares a un ritmo de u$s89 M diarios, impulsó un freno abrupto sobre los pagos de importaciones. Luego, como esta medida no es sostenible en el tiempo -el 75% de las importaciones son insumos- se fue flexibilizando.

La tensión cambiaria actual no es muy diferente. Con ventas totales de u$s1,800 M desde inicios de agosto (35 días) y con un pico de ventas diarias de u$s116 M es probable que el Gobierno haga algo y pronto.

Ahora bien, ¿qué ocurre dentro del mercado de cambios? ¿qué opciones de política económica se le presentan al Gobierno y qué podría suceder? Veamos.

II. ¿Qué ocurre dentro del mercado de cambios?

La dinámica del mercado de cambios reciente muestra un BCRA que -por ahora- cubre el exceso de demanda de dólares con venta de divisas crecientes para evitar una devaluación del peso producto de:

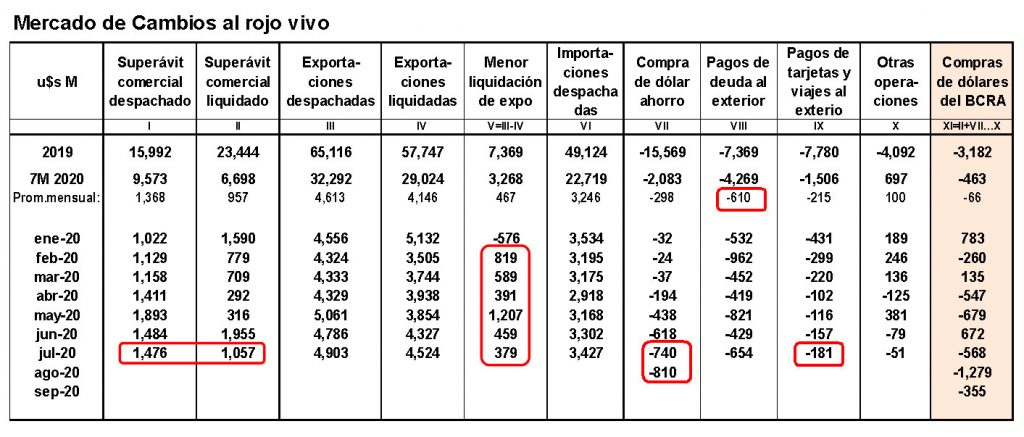

- Una menor liquidación de divisas de los exportadores respecto de lo que exportan por aproximadamente u$s450/500 M por mes (ver cuadro adjunto). Las empresas prefieren demorar la liquidación de dólares y/o cancelar financiaciones de exportaciones antes de liquidar sus ventas en el mercado de cambios dada la expectativa de devaluación existente. En parte, este comportamiento se agrava porque la tasa de devaluación supera la tasa de interés en pesos y ello lleva a los exportadores a evitar quedar posicionados en pesos.

- Una creciente demanda de dólares por ahorro de las personas humanas, que hizo que pasara de u$s32 M en enero a u$s740 M en julio. Es que una brecha cambiaria creciente estimula comprar dólar oficial y venderlo en el paralelo.

- Un mayor pago de tarjetas y viajes al exterior, que pasaron de un mínimo de u$s102 M en abril a u$s181 M en julio. En parte, esto es producto de la divergencia entre el precio de los productos locales respecto de los extranjeros por la suba de la brecha cambiaria.

- Una persistente demanda de dólares para el pago de deudas al exterior, ya que con control de cambios y brecha cambiaria alta no ingresan dólares, y ello termina generando una persistente demanda de divisas para cancelar los pagos externos de deuda, los cuales promediaron u$s610 M por mes desde principios de año.

III. Presión cambiaria y alternativas de política económicas

Frente a la creciente presión cambiaria, al Banco Central se le presentan -a grandes rasgos- cuatro alternativas de política económica.

La primera alternativa consistiría en mantener el status-quo y endurecer el control de cambios

El endurecimiento del control de cambios podría incluir la eliminación de la compra de u$s200 mensuales para ahorro y, probablemente en un segundo lugar, alguna limitación a los pagos de consumo al exterior y/o alguna restricción a la compra de divisas para cancelar deuda externa privada. Este endurecimiento podría ir acompañado de limitaciones a la importación -ya no al acceso de divisas, sino a permiso para importar- en sectores de consumo de bienes suntuosos y/o de bienes que puedan ser producidos localmente (sustitutos de importaciones).

Esta alternativa, sin embargo, tendría efectos no deseados. Al desplazar la demanda de dólares del oficial al paralelo, se generaría una mayor presión sobre los dólares alternativos (blue, MEP y CCL) y se incrementaría la brecha cambiaria. Además, esta medida, junto con las limitaciones a las importaciones también provocaría un aumento de los precios en los bienes y sectores afectados, generando pérdida de poder adquisitivo.

La segunda alternativa sería convalidar la presión cambiaria, o sea, devaluar

Convalidar la presión cambiaria implicaría liberar y unificar el tipo de cambio, dejando que el dólar equilibre el mercado cambiario. Si se aplicara una estrategia de la salida del cepo similar a la de 2016, esta alternativa podría provocar una fuerte suba inicial del dólar oficial (en 2016 fue del 40%), un aumento de la tasa de interés del Banco Central (fue del 29% al 34%) y un incremento no menor de las presiones inflacionarias (que fue del 2% al 4% promedio mensual por seis meses).

El riesgo de esta alternativa sería exacerbar el malestar social existente en un contexto fuertemente recesivo y disruptivo por la pandemia, reflejado en una caída del PBI que se estima en torno al 12% en 2020 y en las recientes tomas de tierras y demandas salariales de sectores sensibles.

La tercera alternativa sería desdoblar de manera formal el mercado de cambios

Un desdoblamiento formal del tipo de cambio implicaría emprolijar el mercado de cambios actual. Sin embargo, el desdoblamiento formal conllevaría también a formalizar decisiones de política económica importantes que implican fuertes pérdidas y/o ganancias para familias, empresas y sectores. En términos generales, el desdoblamiento conllevaría el establecimiento de un dólar comercial “barato” y un dólar financiero “más caro”. En el mercado comercial se cursarían exportaciones e importaciones con el objetivo de evitar el impacto de una suba del dólar en la inflación y la actividad económica. En el mercado financiero (o el resto), se cursarían el resto de las operaciones, incluyendo seguramente la compraventa de dólar ahorro y de operaciones turísticas. En este caso, quedaría por determinar qué ocurriría con la deuda en dólares (y dólar link) de las empresas, que si se cursara por el financiero podría llevar a muchas compañías a enfrentar problemas financieros graves.

A su vez, esta alternativa tampoco es neutral. No resuelve el problema de fondo. De nuevo, al desplazar demanda de dólares del mercado hoy símil comercial al financiero (ahorro y turismo), provocará un aumento de la brecha cambiaria.

La cuarta alternativa consistiría en subir tasas e intervenir para reducir la brecha cambiaria

Una suba de la tasa de interés apuntaría a estimular la demanda de activos domésticos con el propósito de que el público sustituya activos externos por activos locales y quite presión financiera sobre el mercado de cambios. Esta medida, a su vez, podría ser reforzada por la venta de bonos en dólares contra pesos para reducir la brecha cambiaria y con ello reducir los estímulos negativos que genera una brecha alta.

Sin embargo, estas dos medidas también tendrían impactos negativos. La suba de tasas impactaría sobre la sostenibilidad de la política monetaria del BCRA, ya que encarecerá el costo de un pasivo en LELIQs, el cual se duplicó desde el inicio de la pandemia (subió de $1,3 billones a $2,5 billones entre fines de marzo y agosto), agravando el cuadro recesivo actual. La venta de bonos del BCRA contra pesos, si bien reducirá la brecha, al mismo tiempo terminará aumentando la oferta de deuda pública en el mercado, deprimiendo su precio y aumentando la prima de riesgo de Argentina.

IV. Señales de política económica

Si nos guiamos por los comentarios de las principales autoridades económicas, es probable que el Gobierno opte por una estrategia intermedia secuencial que apuntaría a estabilizar el mercado de cambios evitando una devaluación brusca del peso, como comentamos en el panorama general del mes. Si se opta por ese camino es probable que se apueste inicialmente por un mix que apunte a reganar credibilidad con un canje de deuda exitoso y la presentación de un programa económico en el proyecto de Presupuesto 2021 (que mostraría mayor consistencia fiscal y monetaria), junto con intervenciones del BCRA para ayudar a estabilizar el mercado de cambios más algún ajuste de la política de control de cambios. Pero, de no prosperar esta estrategia, es probable que se avance en un paquete de medidas que impliquen un avance hacia un desdoblamiento más formal del mercado de cambios, con algún límite sobre la compra de dólares para ahorro y sobre la compra de dólares para el pago de deudas al exterior (medidas que serían consistentes con el levantamiento del “parking” para el dólar MEP y CCL).

Por lo pronto, aunque todavía es prematuro, desde el anuncio del acuerdo entre el Gobierno y los principales grupos de bonistas externos el dólar contado con liquidación no bajó, y el rendimiento de los nuevos bonos, que cotizan al 11,5% de exit yield, no muestran indicios de una recuperación de la confianza. Y en los últimos días el Gobierno ya viene avanzando en algunas restricciones a las importaciones al reducir a la mitad de la importación de vehículos de “alta gama” y al anunciar medidas de estímulo de sustitución de importaciones, paquete que se sigue sumando a las limitaciones ya existentes del Banco Central a la compra de dólares.