-

Dólar soja en special

En los primeros 9 días del dólar soja, el agro liquidó dólares a un ritmo de u$s395 M por día, totalizando u$s3,555 M. Como el BCRA logró “retener” el 60% de esos dólares terminó comprando u$s2,149 M, y las reservas netas treparon de u$s636 M a u$s2,514 M entre el 5/9 y el 16/9.

Aunque luego de la restricción impuesta por el BCRA al complejo sojero para la compra de dólares alternativos el escenario se enrareció, aún de mantenerse parte de la tendencia reciente, el Gobierno debería superar la proyección de u$s5,000 M de liquidación de dólares del agro. Con este ritmo, el monto liquidado podría haber ascendido a u$s7,505 M; monto que, luego de las restricciones cambiarias recientes, seguramente será inferior.

De todos modos, captando el 60% de lo liquidado y, si además ingresarán los u$s500 M anunciados por el BID, las reservas netas del BCRA podrían estar ubicándose en u$s5,402 M para fin de mes, a tan sólo unos aproximadamente u$s400/700 M la meta acordada con el FMI (ajustada); desvío que con algún artilugio podría llegar a resolverse.

-

Pero…

Un fortalecimiento de semejante magnitud de las reservas del BCRA, que lleve a las reservas de la entidad a los niveles previos de noviembre de 2021, claramente no debería ser neutral en varios planos: (I) altera los incentivos de política económica; (II) mejora la percepción de solvencia del BCRA (si bien sigue en “estado crítico”); y (III) genera una explosión de pesos que tendrá efectos no deseados.

(I) Altera los incentivos de política económica

El argumento que trascendía desde el Gobierno, incluido el ministro Sergio Massa, de no impulsar una corrección cambiaria por el riesgo de hiperinflación asociado a un BCRA sin reservas, pierde fuerza. Dado el cronograma electoral que se perfila, una devaluación táctica hoy podría ser óptima para reducir la brecha cambiaria y descomprimir (al menos transitoriamente) la presión que genera el desequilibrio externo para llegar mejor a las próximas elecciones.

Sin embargo, también es cierto que contar con reservas y con una aparente herramienta que permite fortalecerlas, podría ser también un argumento para dar continuidad a la política cambiaria actual.

En tal sentido, asignamos una probabilidad del 30% a una corrección cambiaria luego del dólar soja.

(II) Mejora la percepción de solvencia del BCRA

Un fortalecimiento importante del balance del BCRA y una herramienta que resultó útil para recomponer reservas, que incluso podría ser utilizada a futuro para capear momentos de escases de reservas, sirve.

Nuestra impresión es que un dólar soja exitoso, en torno a los u$s6,000 M, lo cual hoy es probable, debería traducirse en alguna mejora de la percepción de solvencia externa del país. Y esto, en la práctica, debería redundar en una caída de la prima de riesgo país de los títulos argentinos en dólares.

(III) Efectos de la explosión de pesos

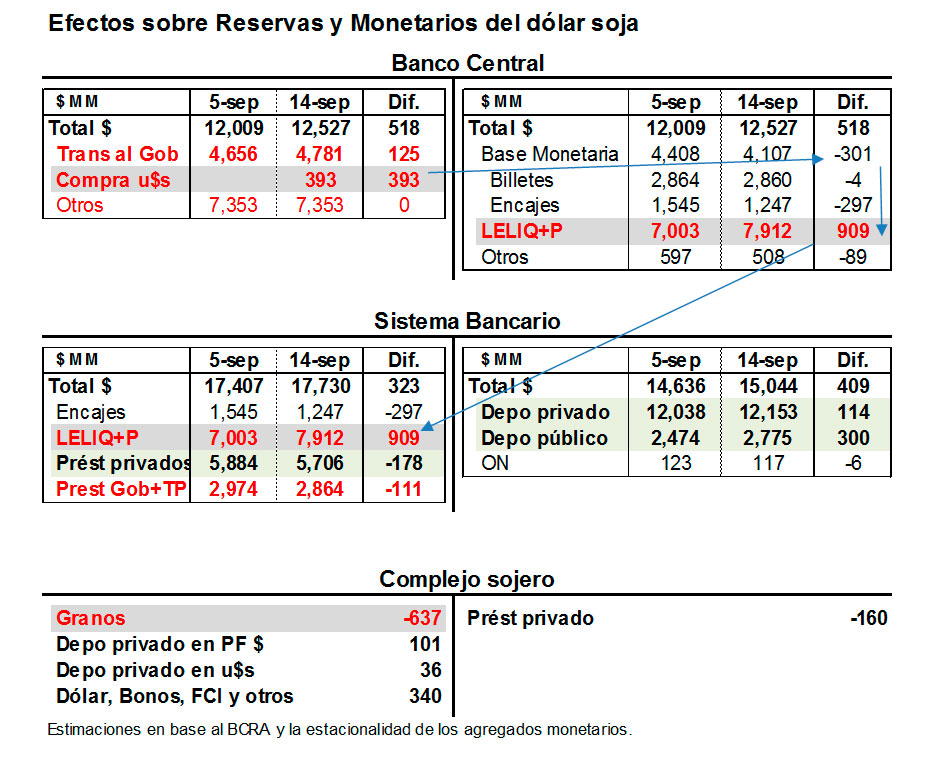

Conforme avance el envión de reservas generado por el dólar-soja special, se producirá una fortísima expansión monetaria que tendrá consecuencias no deseadas. Con datos al 14/9, se advierte lo siguiente(ver cuadro):

- Una fuerte recomposición de las reservas netas del FMI que trepan de u$s636 M a u$s2,205 M al 14/9, y que al 16/9 estarían totalizando unos u$s2,514 M.

- Un fuerte cambio del portfolio sojero que se desprende de granos y derivados ($637 MM) por activos domésticos y externos, y cancela crédito bancario.

En términos más desagregados se observa:

- Una fuerte expansión monetaria neta de $393 MM, que es resultado de los pesos emitidos por el BCRA para comprarle los dólares al complejo sojero por $547 MM y de los pesos recibidos por el BCRA de los importadores netos por $154 MM.

- Y, como contrapartida de esta fuerte expansión monetaria, un aumento de la demanda activos domésticos, que incluye una suba de los depósitos totales ($409 MM) que contiene el pago de retenciones por las mayores exportaciones ($350 MM es el aumento de ingresos por retenciones en lo que va de septiembre versus igual período del mes anterior).

A su vez, dentro del complejo sojero se advierte una fuerte reducción de su cartera de granos y derivados por pesos por $637 MM, el cual habría sido destinado a:

- Un incremento de la demanda de depósitos a plazo del sector privado de $101 MM.

- Una cancelación de préstamos bancarios que estaría vinculada al “piso” de tasa que impuso el BCRA al crédito del sistema financiero para el sojero ($160 MM, según nuestras estimaciones).

- Un aumento de la demanda de dólares, bonos y otros activos conforme los pesos van llegando a las cuentas de los productores de soja, lo que se refleja en la suba del dólar MEP (+7.8%) y las intervenciones realizadas por la ANSES.

Por último, dentro del sistema bancario se advierte un fortísimo incremento de la demanda de LELIQs y Pases del BCRA ($909 MM), financiado con el aumento de depósitos vinculado al dólar soja ($409 MM), una reducción de los depósitos en el BCRA ($297 MM) y una menor demanda de crédito privado (178 MM).

Perspectivas…

Conforme avance el cambio de porfolio del campo de granos a otros activos (lo que incluirá dólar) es probable que la presión sobre los dólares libres continúe y ello dé lugar a algún tipo de intervención “moderadora” del BCRA y de las agencias públicas. En tal sentido, al cierre del presente informe, el BCRA imponía una restricción al acceso a dólares alternativos al complejo sojero.

Posteriormente, el fin del dólar soja encontrará al campo con una tenencia de granos menor a la deseada (y probablemente mucho) y con más activos domésticos y dólares que los deseados (o necesarios). Sin nuevas medidas, esta foto del sector sojero muy probablemente se traducirá en un mercado de cambios oficial con exceso de demanda de dólares por las escasas ventas de soja esperadas y en alguna oferta de dólares en los mercados libres.

Las señales de política económica recientes de continuidad del programa económico vigente en el acuerdo con el FMI sin devaluación brusca del peso nos hacen prever un endurecimiento del control de cambios que apunte a reducir la demanda de dólares en el mercado oficial para preservar el stock de reservas del BCRA.

De ser así, cabría esperar un mercado de cambios oficial que podría quedar relativamente equilibrado y un mercado de cambios de dólares libres con presión compradora. Naturalmente, este resultado dependerá del grado de endurecimiento del control de cambios que imponga el BCRA.