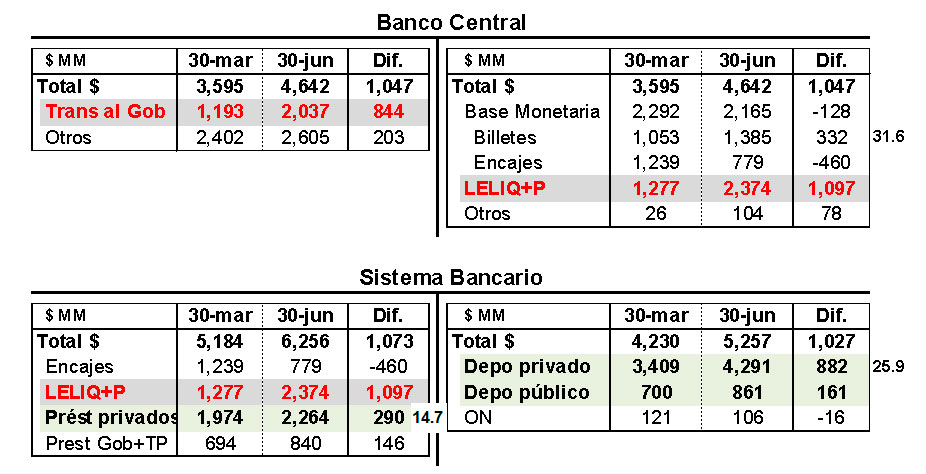

En el segundo trimestre del año, el Banco Central emitió pesos por $844 mil millones (MM) para financiar el agujero del fisco de $734 MM (déficit primario del Gobierno Nacional). Como el BCRA optó por no convalidar esta expansión de la base monetaria de origen fiscal, reabsorbió dicha liquidez emitiendo LELIQs por $1,097 MM (emisión que también se utilizó para absorber los pesos emitidos para pagar los intereses de LELIQs). Esta decisión le permitió al Banco Central mantener la base monetaria casi constante (cayó $128 MM en el período) y evitar una presión cambiaria mayor a la que se produjo (la brecha cambiaria trepó del 34% al 54%).

Sin embargo, esta absorción monetaria con colocación de LELIQs tuvo efectos no deseados. Por un lado, la colocación de LELIQs hizo que el stock de deuda en pesos remunerada del BCRA prácticamente se duplicara en tres meses, al pasar de $1.277 MM a $2.374 MM. Claramente esta dinámica es insostenible en el tiempo.

Por el otro, esta emisión de LELIQs terminó absorbiendo la totalidad del crecimiento de los depósitos del sector privado y público en el sistema financiero ($1.097 MM versus $1.027 MM). Es decir, si la demanda de depósitos del público no hubiera crecido tanto durante este periodo ($1.027 MM ó +24.3%), el BCRA no hubiera podido esterilizar la emisión monetaria para financiar al fisco y la cantidad de dinero en manos del público hubiera crecido más, generando una mayor presión cambiaria y sobre las reservas del BCRA.

Los datos de julio muestran que la demanda de depósitos totales creció a un ritmo inferior al de meses anteriores, revelando cierto límite para la continuidad de una política monetaria de absorción de pesos tan agresiva como la que se observó en el segundo trimestre del año. Este menor crecimiento de la demanda de depósitos respondió fundamentalmente al debilitamiento que mostró la demanda de depósitos del sector privado, que creció 3% en términos desestacionalizados, cuando entre marzo y junio había crecido a un ritmo del 8,9% mensual sin estacionalidad.

Naturalmente, de mantenerse este menor crecimiento de la demanda de depósitos privados, menor será el margen que tendrá el Banco Central para seguir esterilizando la emisión de pesos para financiar al fisco y para pagar los intereses de sus LELIQs (que crecen mes a mes), lo cual le impondrá al Banco Central “hacer algo”.

¿Qué puede ocurrir en los próximos meses?

Hay tres decisiones de política económica que condicionarán el escenario de los próximos meses.

- La decisión del Gobierno de dar continuidad a una política fiscal fuertemente expansiva, reflejada en la reciente ampliación presupuestaria que lleva el déficit primario a $2.233 M. Este déficit representa más de 8% del PBI y es uno de los niveles más altos históricos del país, el cual luce imposible de financiar en forma duradera.

- La intención del Gobierno de financiar parte del déficit fiscal emitiendo bonos en el mercado local de deuda pública.

- Las recientes decisiones del BCRA (Com. “A” 7077 y 7078 del 30/07) que apuntan a mantener una política monetaria de absorción de pesos agresiva al: (i) aumentar el tope de inversión de los bancos en LELIQs para tener más espacio para absorber los excedentes de pesos en lo que resta del año; y (ii) elevar la tasa de interés “piso” de los depósitos a plazo fijo para estimular (en el margen) una mayor demanda de depósitos del sector privado.

Al respecto, resulta difícil pronosticar cuáles efectos primarán. Es decir, si el déficit primario podrá ser financiado en forma directa con colocación de deuda pública y/o en forma indirecta reabsorbiendo la emisión de pesos destinada al fisco con LELIQs.

Sin embargo, existen dos elementos que parecen ciertos. Primero, el escenario de mayor estabilidad no luce asegurado. Y, segundo, el escenario económico está empujando al Banco Central a adoptar medidas de política monetaria más creativas y arriesgadas, que si bien lucen “manejables” en el futuro inmediato, no son decisiones que suelen adoptarse en escenarios “normales”.