Hacia dónde íbamos

En el informe anterior señalábamos que “luce improbable que esta expansión monetaria se traduzca en un aumento significativo de la tasa de inflación”, y dábamos los motivos.

Seguidamente, sin embargo, señalábamos que “es muy probable que ese excedente de pesos comience a filtrarse en diferentes mercados produciendo efectos no deseados…obligando al Gobierno a tapar dichas filtraciones”…“Esto le impondrá una presión alcista a la brecha cambiaria e irá aumentando los estímulos a la subfacturación de ingresos del exterior y la sobrefacturación de pagos al exterior provocando una filtración creciente sobre el stock de reservas del BCRA.”.

Finalmente, el 28 de mayo el BCRA dispuso un fuerte endurecimiento sobre los pagos de los importadores al exterior que prácticamente frenó las compras externas y dejó, al menos transitoriamente, sin precios a dichos productos en el mercado local.

Dónde estamos

Desde el inicio de la pandemia, el Banco Central expandió (ex ante) la oferta monetaria por $868 mil millones, cifra que representa el 45% del total de la cantidad de dinero de la economía (“base monetaria”). De esta expansión:

- $682.000 millones se destinaron a financiar la política fiscal de alivio por la pandemia (déficit y deuda); y

- $186 .000 millones a estimular el crédito al sector privado a través del desarme de LELIQs, también para aliviar a los sectores afectados por la pandemia.

Naturalmente, esta (inevitable) expansión monetaria no tuvo efectos neutrales. Por el contrario, esta emisión monetaria generó un fortísimo exceso de pesos en el mercado monetario que se tradujo en una inédita reducción de las tasas de interés locales, y en un fuertísimo aumento de la demanda de dólares que generó un incremento del dólar blue, MEP y CCL y, por ende, de la brecha cambiaria.

Luego, con una brecha cambiaria muy alta aumentaron los estímulos de los exportadores a no liquidar divisas y de los importadores a adelantar pagos. Como se ve en el cuadro adjunto, la diferencia entre los pagos por importaciones y lo efectivamente importado creció casi exponencialmente en los dos últimos meses conforme la brecha cambiaria subió.

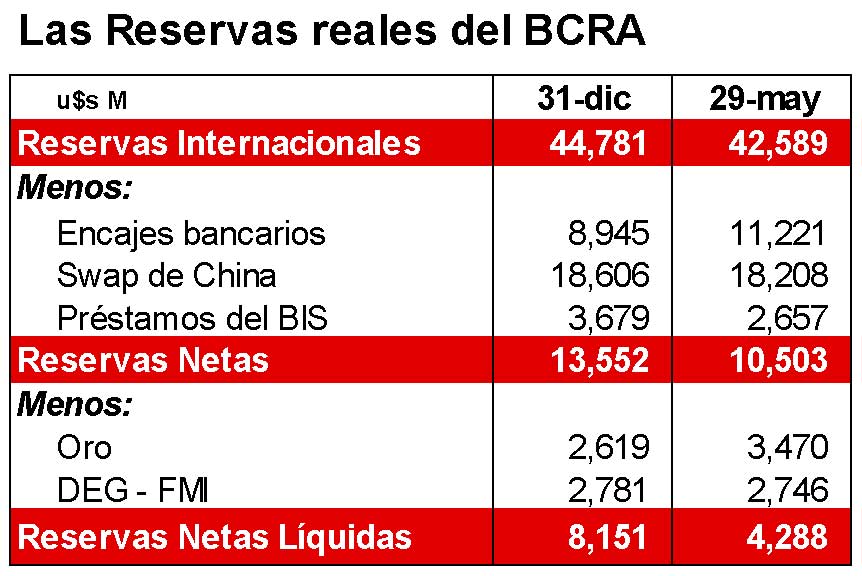

Como el BCRA no quiso convalidar esta creciente presión cambiaria con una devaluación del peso por su impacto desestabilizante en el nivel de precios, primero optó por cubrir esta mayor demanda con la venta de reservas hasta fin de mayo (u$s958 millones hasta el 28/05). Pero luego con un stock de reservas netas líquidas muy bajas (u$s4.288 millones, ver cuadro) y frente a una pérdida acelerada de las reservas, la autoridad monetaria decidió imponer más restricciones sobre la compra de divisas para el pago de importaciones.

Al momento, no está claro el impacto final que puedan tener las nuevas restricciones sobre las compras de divisas para importaciones. Las recientes compras de dólares del BCRA en el mercado de cambios y el bajo volumen observado serían consistentes con un desplome de la demanda de dólares para pagos de importaciones en los días subsiguientes a las medidas, un achicamiento del mercado de cambios oficial y un mercado de productos importados transitoriamente “sin precios”.

Si las nuevas medidas del BCRA fueran efectivas en imponerle límites al adelantamiento de pagos de importaciones, harían que la demanda de dólares se reduzca en u$s1,000 millones por mes (o más) y el BCRA pase de ser vendedor de u$s700 millones mensuales a convertirse en comprador en aproximadamente u$s300 millones por mes, pero sólo en el corto plazo (todo lo demás constante, en el impacto estático).

Sin embargo, esta medida, además de no resolver el problema de fondo, tendrá efectos no deseados. En primer lugar, reducirá la disponibilidad de importaciones en la economía local. Esto generará ruidos y hasta posiblemente faltantes en el proceso productivo local, un incremento del nivel de precios y un deterioro de la productividad de la economía. Incluso es probable que tenga efectos contractivos sobre las exportaciones al encarecer el precio de los insumos. O sea, menos importaciones puede llevar a menos exportaciones.

En segundo término, estas mayores trabas no resolverán el problema de fondo del exceso de pesos en la plaza local (inevitable por la emisión monetaria decidida para paliar los efectos de la pandemia). Este exceso de pesos continuará generando presión sobre el mercado cambiario local y mantendrá una brecha cambiaria muy elevada, que generará nuevos estímulos a la subfacturación de ingresos del exterior y la sobrefacturación de pagos al exterior, con más economía informal, provocando una filtración creciente de divisas con impacto sobre el stock de reservas del BCRA.

Como señalamos, es probable que las medidas dispuestas por el BCRA de mayores restricciones contribuyan en el corto plazo a frenar la pérdida de reservas y evitar una devaluación abrupta del peso con efectos contractivos e inflacionarios importantes. Sin embargo, la fuerte expansión monetaria prevista para los próximos meses junto a meses de menor oferta estacional de divisas sigue tornando al escenario macroeconómico inestable en la segunda parte del año.