Los modelos de crisis cambiaria -como el de Krugman, por ejemplo- explican este tipo de crisis como el resultado de un problema de inconsistencia entre la política fiscal, monetaria y cambiaria, donde típicamente el déficit fiscal es financiado con emisión monetaria y al mismo tiempo se quiere mantener un tipo de cambio estable.

Esta configuración de crisis no es diferente al caso actual de Argentina, donde el déficit fiscal del Gobierno Nacional trepó, por efectos de la pandemia- a $1.431 mil millones (MM) en los primeros ocho meses del año (10,5% del PBI presupuestado para el año), y el Banco Central lo financió con emisión monetaria por $1.634 MM (al 6 de octubre), emitiendo el 86% de la base monetaria.

De acuerdo con estos modelos, esta inconsistencia puede prolongarse en el tiempo mientras que el Banco Central cuente con reservas, obtenga nuevo financiamiento, suba las tasas de interés y/o incremente los controles cambiarios. Pero estos paliativos suelen lograr una calma transitoria. Y conforme no se resuelva el problema de fondo y las reservas vuelven a disminuir alcanzando niveles reducidos, los modelos sugieren que la expectativa de devaluación vuelve a aumentar y la tensión cambiaria se incrementa hasta que finalmente el Banco Central se ve forzado a desistir en su política de fijación del tipo de cambio.

¿Dónde estamos?

En el cuadro adjuntose muestra la dinámica cambiaria reciente y la respuesta de política económica del Gobierno, donde las celdas sombreadas van mostrando cómo y por dónde se fueron filtrando los pesos emitidos excedentes a través de las diferentes cuentas del mercado de cambios. Se tapaba un agujero y aparecía otro.

El paquete de medidas del 29/05

Este paquete es respuesta a la creciente divergencia entre el superávit comercial despachado y el que se iba pagando, tal como se muestran en las celdas sombreadas del bimestre abril-mayo del cuadro del mercado de cambios (la diferencia entre u$s 1.101 M y u$s 203 M). El incremento de la brecha cambiaria estimulaba a los importadores a adelantar pagos al exterior, a los exportadores a cancelar crédito en dólar y dilatar ventas, y a las familias a comprar dólar ahorro barato. Esto provocaba un exceso de demanda de dólares que hizo que el BCRA tuviera que vender dólares a razón de u$s 502 M por mes entre abril y mayo.

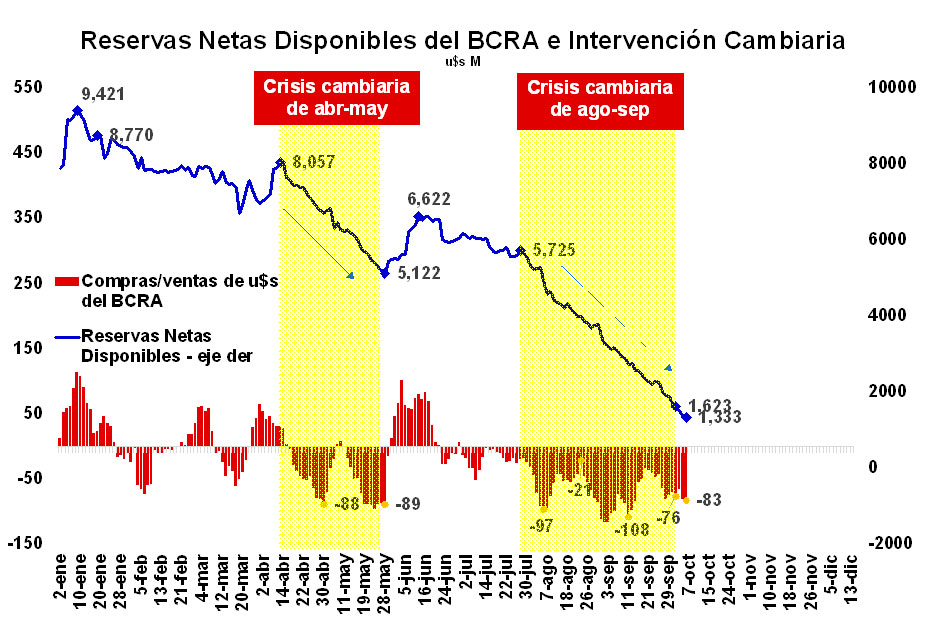

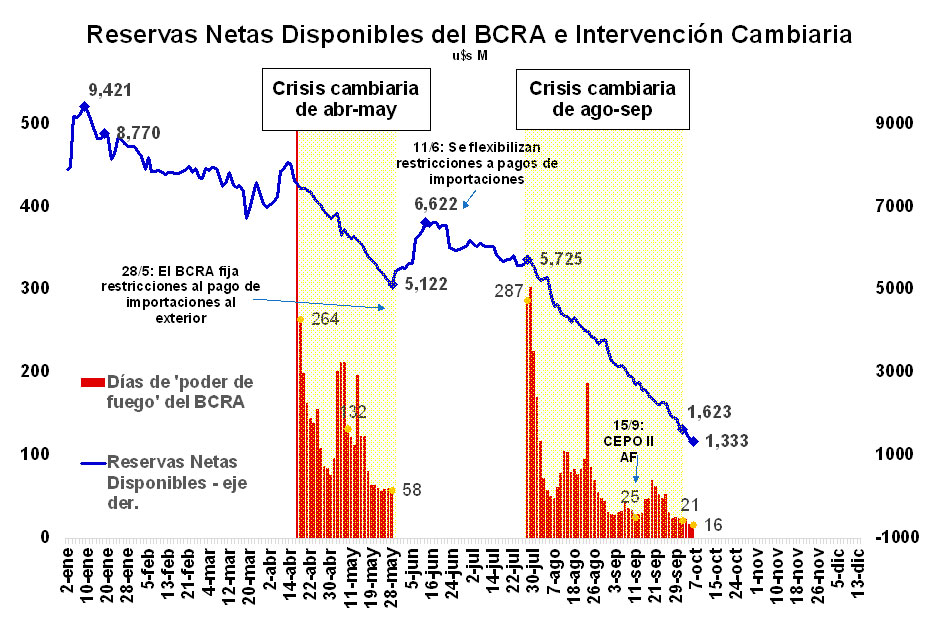

Con reservas en caída libre, y para frenar esta sangría, el BCRA dispuso restricciones al acceso al mercado de cambios para el pago de importaciones y para la compra de dólar ahorro. Como se observa en el gráfico, este conjunto de medidas le permitió al BCRA recomponer transitoriamente las reservas, que subieron de u$s 5.122 M a u$s 6.622 M.

Sin embargo, como el 75% de las importaciones son insumos, piezas, repuestos y bienes de capital, mantener tales restricciones hubieran trabado el proceso productivo. Por lo tanto, estas limitaciones a la compra de divisas tuvieron que flexibilizarse, y lentamente comenzó a aumentar la presión cambiaria sobre las reservas.

El paquete de medidas del 15/09

Con una brecha cambiaria mayor, las filtraciones en el mercado de cambio reaparecieron y lo hicieron a mayor escala, como se observa en las celdas sombreadas de agosto en el cuadro del mercado de cambios. Frente a una creciente presión cambiaria que se producía por el aumento de la compra de dólar ahorro y por pagos de deuda al exterior, el BCRA y la AFIP dispusieron un cepo cambiario emergencial que incluyó un set adicional de restricciones al acceso al mercado de cambios para estos fines.

Sin embargo, como este cepo emergencial sepultó la promesa del Ministro de Economía Martín Guzmán de presentar un programa económico consistente con el proyecto de Presupuesto 2021, finalmente se desbandó todo. Se quebró la aspiración a plan que tenía el Ministro, que incluía una agenda que comenzaba con un canje exitoso con acreedores privados y seguía con el Presupuesto, el programa consistente y el acuerdo con el FMI. Y se rompió la credibilidad del Ministro, ya que dos días antes del anuncio del cepo señaló que “cerrar más el cepo sería una medida para aguantar y no vinimos a aguantar”, generando una nueva ola de desconfianza que aumentó la presión cambiaria sobre las reservas y los tipos de cambios paralelos, producto principalmente de una menor liquidación de divisas de los exportadores.

El paquete de medidas del 1/10

Este paquete de medidas es respuesta a la baja liquidación de divisas de los exportadores, que liquidaron u$s 864 M menos de divisas respecto de las exportaciones realizadas, lo que implicó nueva sangría de reservas. Así, con el objetivo de mantener el tipo de cambio fijado por el Banco Central, el Gobierno anunció un paquete de medidas que apuntaba a (i) estimular el ritmo de liquidación de divisas de exportaciones vía una baja transitoria y limitada (3 p.p.) de retenciones a la soja y sus derivados; (ii) ampliar la oferta de activos sustitutos al dólar con la colocación de bonos del Tesoro dollar-linked a un año para reducir la presión sobre los dólares paralelos; y (iii) subir la tasa de pases del 19% al 24% para encarecer el crédito de corto plazo de modo de evitar endeudamiento en pesos para compra de dólares.

Al momento, estas medidas no lograron descomprimir la presión cambiaria.

¿Hasta cuándo continuará el Plan Aguante?

Las medidas anunciadas por las autoridades muestran que el Gobierno optó por no mostrar un gran compromiso de fortalecimiento fiscal y no estimular decididamente la demanda de activos en pesos. O sea, se insiste en no resolver el problema del exceso de pesos (actual y futuro), se apunta en el margen a estimular la demanda de pesos, y se continúa con un enfoque cambiario no tan diferente al implementado en los paquetes económicos anteriores.

En línea con el panorama general del mes pasado, el eje de la política económica del Gobierno sigue siendo evitar un ajuste cambiario que “rompa todo”. En este camino, y mientras que no se resuelva el problema de fondo (lo cual luce extremadamente difícil), es probable que la presión cambiaria continúe y veamos al Gobierno impulsando nuevas medidas y que se apueste por un acercamiento más rápido con el FMI para recuperar credibilidad y tratar de estabilizar la situación económica.

Sin embargo, el escenario luce muy inestable. Un programa con el FMI no garantiza nada. No está claro que al Gobierno le alcancen los tiempos para empalmar la dinámica cambiaria actual con un acuerdo con el FMI. Tampoco queda claro cuál será la solución propuesta por el FMI al desequilibrio cambiario y qué margen tendrá el FMI y las autoridades locales para diseñar un programa económico consistente que pueda funcionar razonablemente bien. O sea, las chances de evitarse un desenlace típico de crisis cambiaria no lucen bajas.