Los comentarios del ministro Martín Guzmán y del representante de Argentina ante el FMI Sergio Chodos muestran un cambio de diagnóstico sobre el problema cambiario y reafirman nuestro escenario base para el corto plazo caracterizado por:

- La intención del Gobierno de evitar (o minimizar) una devaluación que “rompa todo” con consecuencias devastadoras.

- Una gran tolerancia del Gobierno a la pérdida persistente de reservas del BCRA.

- La idea de mantener políticas económicas relativamente expansivas en la medida de lo posible.

- Alcanzar un acuerdo con el FMI para refinanciar los vencimientos de deuda con el organismo durante el año próximo.

En tal sentido, Guzmán, entre otras cosas, señaló:

- “A medida que aumenta la cantidad de pesos, parte de esos pesos van al dólar y pueden provocar una demanda excesiva que afecte las reservas”.

Por primera vez el Gobierno reconoce que detrás de la presión cambiaria está el exceso de pesos generado por las políticas de alivio impulsadas para paliar los efectos de la pandemia. Esto implica un cambio de diagnóstico del problema cambiario que a futuro puede implicar un cambio de política económica.

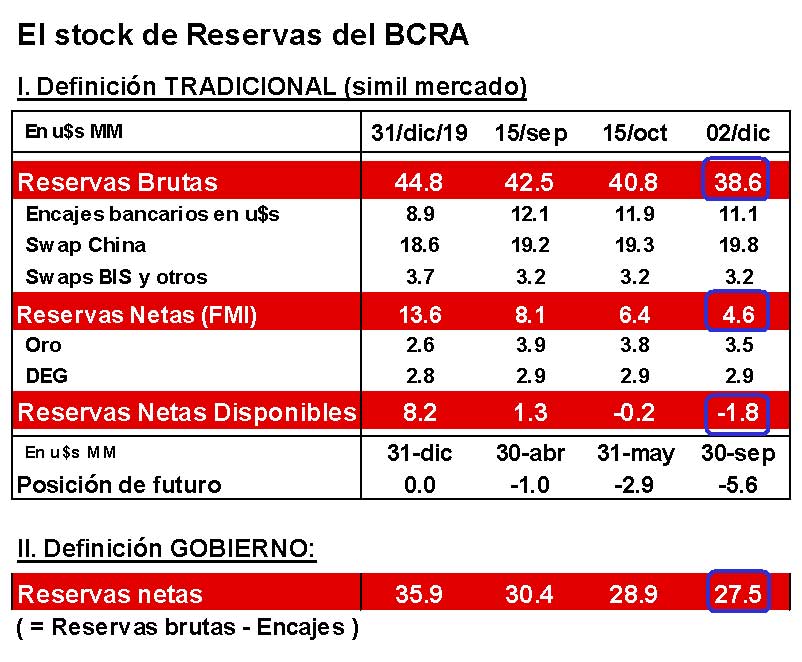

- “Al último balance, las reservas en dólares netas de encajes eran u$s28,4 mil millones (MM). El resto de los ítems -como el swap con China, los DEG (moneda del FMI) y el oro- tienen distinto grado de liquidez” (19/11).

O sea, si para el ministro las reservas netas se ubican en u$s28,4 MM -ya que sólo le descuenta los encajes de los depósitos de los bancos en el BCRA y no los swaps con China y el BIS- todo apuntaría a que el Gobierno está dispuesto a utilizar más reservas de lo que el mercado prevé para evitar una devaluación. En general, los analistas estiman las reservas netas en valores negativos (“reservas netas disponibles” en el cuadro), ya que excluyen los swaps y en algunos casos las tenencias de DEG y oro.

- “La tasa de interés implícita de colocación para el bono AL30 fue de 5,63% y la del AL35 de 7,18” en relación al canje de bonos en pesos ofrecido por el Gobierno a fondos externos por bonos en dólares” (19/11).

Estas bajas tasas de interés surgen de calcular el rendimiento de dichos bonos al tomar el precio en pesos y dividirlos por el tipo de cambio oficial y no por el tipo de cambio CCL (o sea, por 80 y no por 150 $/u$s). De este modo, como con este cálculo el ministro está avalando un endeudamiento al 5/7% y no al 15/16% (lo que resultaría de calcular el rendimiento de dichos bonos a su cotización en dólares), no estaría impulsando políticas que no son sostenibles en el tiempo. Por ende, las políticas de intervención en el mercado de bonos para reducir el dólar MEP y CCL no serían tan dañinas y tendría cierta lógica la intervención en el mercado de CCL.

El representante de Argentina ante el FMI Chodos, entre otras cosas, señaló:

- “No veo un acuerdo antes de fin de año. No lo veo como una necesidad. El trabajo se tiene que hacer bien, no rápido. Para hacerlo bien tiene que tener discusiones y elementos técnicos que den lugar a eso. El programa es el final del proceso con el involucramiento del Congreso de la Nación.”

Este comentario indica que: o existen diferencias entre el staff del FMI y las autoridades argentinas -lo cual de ser cierto llevaría a pensar que el Gobierno no estaría en condiciones de presentar un programa con el FMI- y/o que el Gobierno quiere transitar un camino diferente.

La política económica del Plan Aguante

Si como interpretan las autoridades económicas el exceso de pesos genera presión cambiaria, las reservas netas son u$s28,4 MM (y no negativas como estiman los analistas del mercado y los u$s4.000 millones del FMI) y las ventas de bonos para intervención se realizan a tasas de interés razonables del 5/7% (y no estrafalarias del 15/16%), todo indicaría que el Gobierno:

- Apuntará a reducir la expansión monetaria, ya sea a través de un mayor financiamiento en el mercado local de deuda y/o un mayor ajuste fiscal. Desde septiembre, hay de ambos. Y las señales de ajuste fiscal son cada vez más intensas.

- Intervenir activamente en el mercado de cambios para fijar el valor del dólar oficial y mantener el ritmo de devaluación actual del 45% anual o en línea con la tasa de inflación. Con la interpretación de reservas netas de u$s27,5 MM, por ejemplo, podría pensarse que el Gobierno estaría dispuesto a vender dólares por, digamos, u$s10,0 MM antes de convalidar una devaluación. Una disposición a vender u$s10,0 MM para mantener la política cambiaria actual, dado el desequilibrio cambiario actual del orden de u$s1.000/1.300 millones por mes, le permitiría al BCRA mantener esta política durante varios meses (claramente, ¡más de tres!).

- Intervenir activamente en el mercado de bonos vendiendo títulos dolarizados para reducir el dólar MEP y CCL y estabilizar la brecha cambiaria, tendiendo a los niveles deseados por las autoridades. Con títulos públicos dolarizados en poder de Agencias Públicas por u$s23.000 millones en Valor Nominal (VN), podría pensarse, por ejemplo, que el Gobierno estaría dispuesto a vender títulos por, digamos, u$s5,000/10,000 millones. Con Agencias Públicas vendiendo bonos a razón de u$s1,000 millones VN por mes, las autoridades tendrían margen para mantener esta política durante un tiempo prolongado (claramente, ¡más de tres!).

- De este modo, los comentarios de las principales autoridades económicas reafirman nuestro escenario base para el corto plazo, en el cual el Gobierno daría continuidad al Plan Aguante hasta empalmar con el acuerdo con el FMI:

- Manteniendo la política de deslizamiento del tipo de cambio, que seguiría moviéndose a un ritmo del 45/50% anualizado o un poco más si la inflación fuera mayor a la prevista por las autoridades. Esta dinámica prolongaría la dinámica de pérdida de reservas, trabas a las importaciones, elevada expectativa de devaluación y traspaso parcial a precios.

- Tratando de estabilizar la brecha cambiaria en torno al 80/90% e incluso en niveles menores. En función a los comentarios del ministro Guzmán, quien habló de un nivel de brecha cambiaria ideal en torno al 50/60%, esto le pondría una presión a la baja a los precios de los bonos en dólares producto de la persistente venta de títulos por parte de las Agencias Públicas.

Bajo este escenario, los principales riesgos de este escenario siguen siendo básicamente:

- Una presión (indirecta) del FMI para forzar una devaluación del peso con el propósito de que cierre financieramente el programa que se va a acordar con el FMI.

- Un incremento de las presiones inflacionarias producto del lento descongelamiento de precios y el aumento de tarifas que gatille una fuerte caída de la demanda de pesos.

- Un eventual shock que pudiera provocar una fuerte presión cambiaria que acelere el ritmo de pérdida de reservas del BCRA (mayor a los u$s100 millones diarios) y que haga que las autoridades perciban a esta presión cambiaria como incontenible.

Hernán Hirsch,

Diciembre 11 de 2020