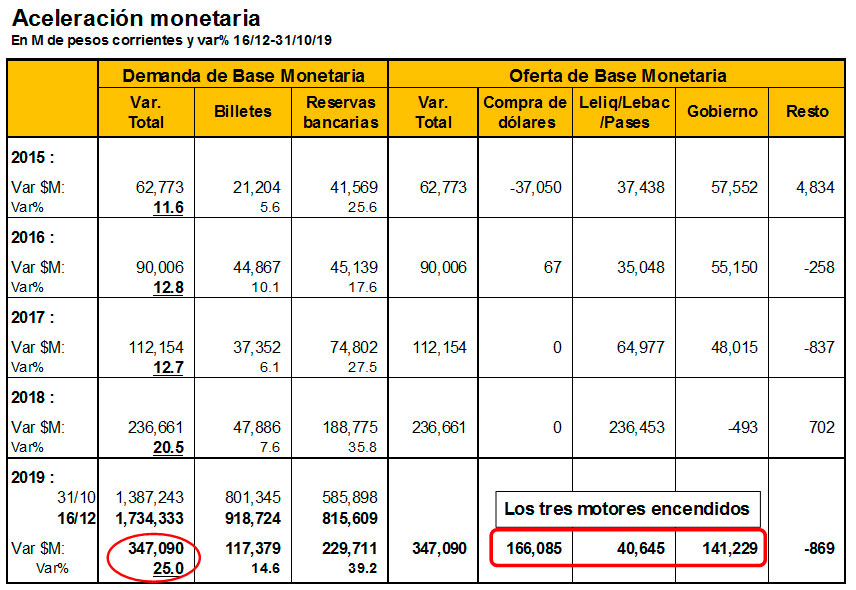

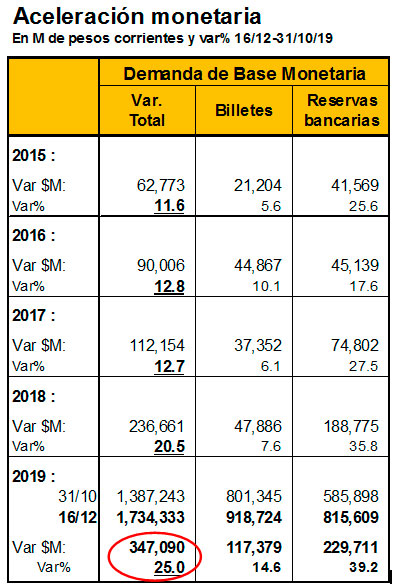

Desde la aplicación del súper cepo cambiario, la base monetaria se expandió $347,000 millones, totalizando $1,734,000 millones. Esta expansión monetaria generó un crecimiento nominal de la base monetaria del 25,0% entre el 31 de octubre y el 16 de diciembre, lo cual resultó mayor al observado en el mismo período del año anterior (20,5% en 2018) y el doble de la tasa de crecimiento observada entre 2015 y 2017 (que osciló entre 11,6% y 12,8%), tal como puede observarse en el cuadro adjunto.

Desde la aplicación del súper cepo cambiario, la base monetaria se expandió $347,000 millones, totalizando $1,734,000 millones. Esta expansión monetaria generó un crecimiento nominal de la base monetaria del 25,0% entre el 31 de octubre y el 16 de diciembre, lo cual resultó mayor al observado en el mismo período del año anterior (20,5% en 2018) y el doble de la tasa de crecimiento observada entre 2015 y 2017 (que osciló entre 11,6% y 12,8%), tal como puede observarse en el cuadro adjunto.

Naturalmente, este ritmo de crecimiento de la base monetaria luce inconsistente con un escenario de menor inflación y de mayor calma cambiaria, condiciones necesarias para iniciar una recuperación económica duradera.

Aún cuando factores estacionales y estructurales permiten sostener esta fuerte expansión monetaria (la mayor demanda de billetes por el pago del medio aguinaldo y el cepo cambiario), de mantenerse este ritmo de emisión de pesos en algún momento habrá impacto en precios y en el mercado de cambios (en la brecha cambiaria).

Motores detrás de esta fuerte expansión

Esta fuerte expansión monetaria ($347.000 millones) obedeció fundamentalmente a tres factores.

En primer lugar, a la decisión del Banco Central de acumular de reservas. Esto hizo que el BCRA tuviera que emitir pesos por $166.000 millones (48% del total emitido) para comprar dólares por u$s2.782 millones, donde gran parte de los dólares terminaron siendo utilizados por el Tesoro Nacional para cancelar sus compromisos de deuda en moneda extranjera (u$s2.521 millones) y evitar un default sobre la deuda “dura” (la deuda externa, la que gatilla legalmente el default).

En segundo término, a la decisión del BCRA de reducir de tasas de interés para impulsar el crédito al sector privado. En este caso, la inyección de pesos por $40.600 millones generó una baja de la tasa de interés de referencia del Banco Central del 68% al 63% anual, porcentaje que al viernes 20 de diciembre ya se ubicaba en el 58%.

Y, en tercer lugar, a la decisión del Banco Central de financiar el déficit fiscal y el pago de la deuda pública en pesos. Esto llevó a la autoridad monetaria a girarle $141.200 millones al Tesoro Nacional para que pudiera cumplir con sus obligaciones (durante este período el déficit primario habría sido mínimo).

Como se puede apreciar en el cuadro adjunto, desde 2015 en adelante sólo en 2019 estuvieron encendidos los tres motores de expansión monetaria, con el Banco Central emitiendo para acumular reservas (compra de dólares por $166.000 millones), emitiendo bajar las tasas de interés (compra de Leliq por $40.600 millones) y emitiendo para financiar al fisco ($141.200 millones).

Señales de moderación de política monetaria

En este contexto de aceleración monetaria, los primeros comentarios del flamante Ministro de Economía, Martín Guzmán, con respecto a que una “emisión excesiva puede desestabilizar la economía” y la sanción del paquete de ajuste fiscal impulsado en la Ley de Emergencia (ver el capítulo fiscal) son indicativos de preocupación por parte del Gobierno.

En tal sentido, cualquier escenario de mayor estabilidad macroeconómica deberá verificar varias condiciones. Primero, más temprano que tarde el Gobierno deberá moderar el ritmo de expansión monetaria si pretende darle consistencia a la política económica y evitar una “emisión excesiva”. Esto implicará priorizar objetivos, ya que perseguir los tres objetivos en forma simultánea entra en conflicto con el objetivo de reducir la inflación y lograr la estabilización económica. Sin dudas, la emisión para acumulación de reservas (fortaleza financiera), baja de la tasa de interés (actividad económica) y financiamiento del fisco (conflictividad social) van a contramano de reducir la tasa de inflación y la “estabilización económica”.

Segundo, un escenario de “estabilización económica” impone lograr una reestructuración de deuda exitosa. De hecho, una reestructuración exitosa es lo que permitiría aliviar los problemas que se originan al perseguir en forma simultánea los objetivos de acumulación de reservas, baja de la tasa de interés y financiamiento del fisco. Con ella se diluye (o desaparece) la necesidad de emitir para financiar el fisco, lo cual quita un factor de presión importante sobre la política monetaria. Incluso, una reestructuración de deuda exitosa quita urgencia sobre la necesidad de acumulación inmediata de reservas para pago de deuda.

Siendo probable que el proceso de reestructuración de deuda pública se prolongue hasta fines de marzo (en el mejor de los casos), todo parecería indicar que gran parte de los tres motores de expansión monetaria seguirán encendidos. La posición de reservas del Banco Central es débil. Hay decisión política de reducir las tasas de interés y de estimular el crédito. Y en el corto plazo es probable que el Banco Central deba seguir financiando al fisco. Esto implica que la política monetaria continuará presionada en el corto plazo por estas necesidades, todo lo cual hace prever: (i) decisiones “parche” en el corto plazo que apunten a moderar el desequilibrio monetario (ej.: un incremento de encajes para absorber parte de la emisión monetaria); y (ii) un proceso de desinflación moderado en el corto plazo que muy probablemente recaerá en anclas alternativas como la cambiaria, la tarifaria, la salarial y de contención de precios con el riesgo de debilitar el nacimiento del Pacto Social.