Tanto el presidente Mauricio Macri como el principal candidato de la oposición, Alberto Fernández, se mostraron partidarios de impulsar una reestructuración de la deuda pública a la uruguaya. En la práctica, esto significa impulsar una negociación de deuda preventiva -sin incurrir en un default- y voluntaria -con la venía de los acreedores privados- en el marco de un programa macroeconómico y fiscal consistente y creíble, solicitando exclusivamente una extensión de los plazos de pago de capital de la deuda pública -sin quita de intereses y capital- aun cuando Uruguay tenía en ese entonces un nivel de endeudamiento próximo al 90% del PBI.

A pesar de las intenciones de los dos principales referentes políticos actuales, impulsar una reestructuración de la deuda pública a la uruguaya luce difícil de implementar para Argentina ya que las condiciones iniciales para comenzar las negociaciones son muy diferentes.

Problema I: el margen para impulsar una negociación de deuda preventiva de deuda para Argentina es acotado.

Mientras que Uruguay eligió el momento adecuado para iniciar las negociaciones sobre la base del cronograma de vencimientos de su deuda, el Gobierno argentino estará comenzando sus negociaciones casi sin recursos y en el marco de una crisis macroeconómica severa, lo cual torna más difícil llevar adelante una reestructuración de deuda que evite un incumplimiento.

Sin financiamiento local y externo y con vencimientos de deuda pública importantes durante los próximos meses, la presión sobre el stock de reservas del BCRA está siendo y será importante, lo cual impactará negativamente sobre la capacidad de pago de la deuda del gobierno. En particular, considerando que el gobierno está utilizando parte de las reservas para preservar la estabilidad cambiaria y persiste una incesante pérdida de depósitos bancarios que se traduce en caída de reservas del BCRA.

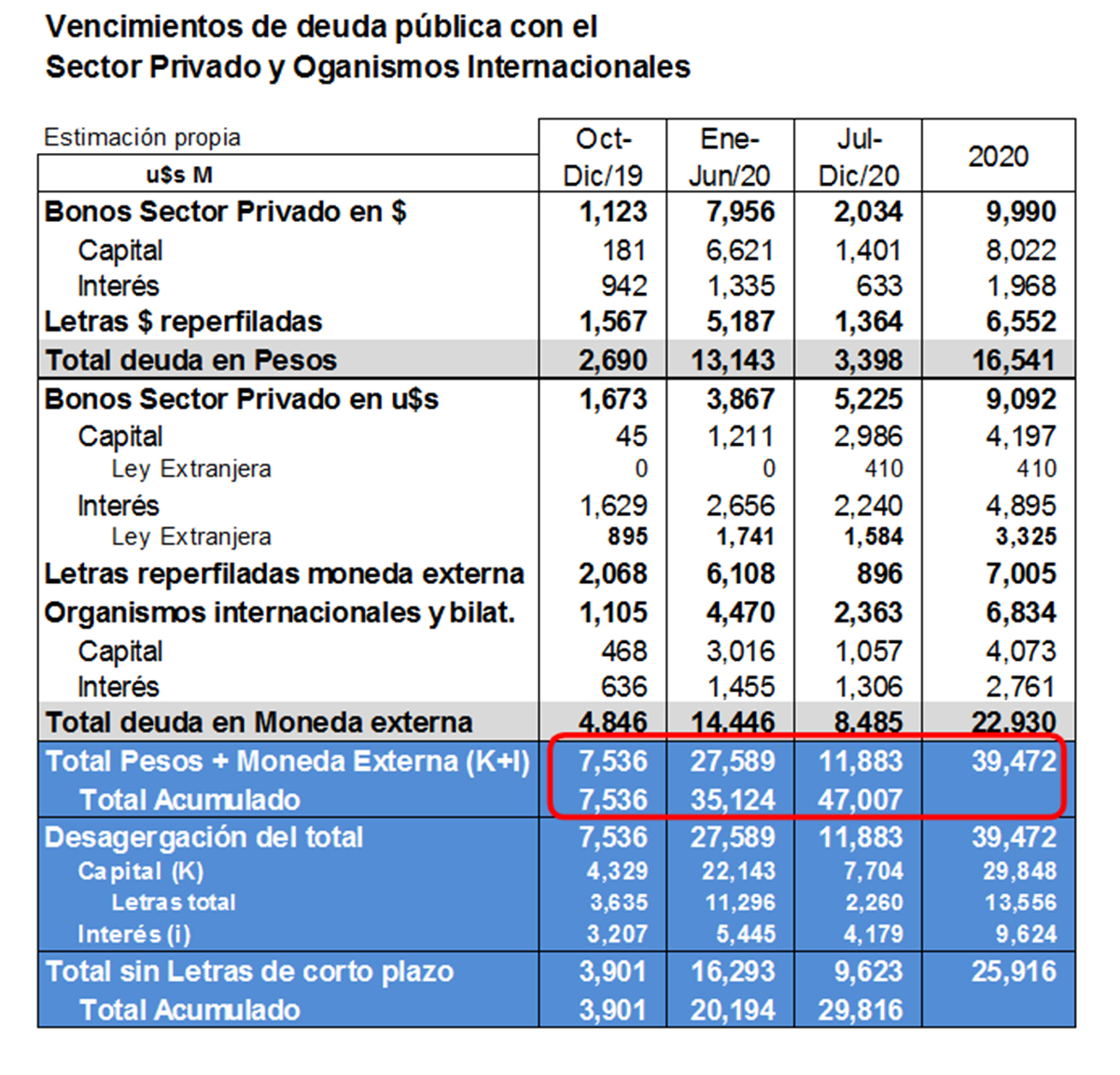

Como se puede apreciar en el cuadro adjunto, los vencimientos de capital e intereses de deuda pública totalizan u$s 7.536 millones hasta fin de año, incluyendo la deuda con organismos internacionales y los acreedores privados (del cual u$s3.635 millones corresponden a la letras del Tesoro reperfiladas). Este monto de vencimientos se eleva a u$s35.124 millones extendiendo el horizonte de pagos a junio del año próximo (u$s14.931 millones por letras del Tesoro).

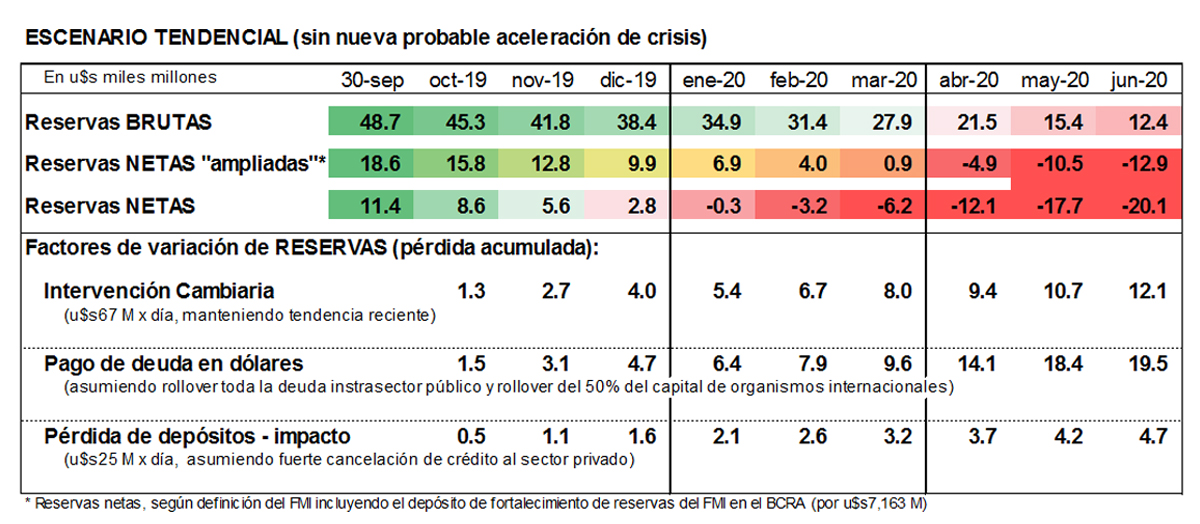

En una simulación –ver cuadro siguiente- en la que se considere como supuestos que el gobierno continuara pagando la totalidad de los servicios de deuda, que el BCRA no modificara el control de cambios vigente, que siguiera vendiendo dólares a razón de u$s67 millones por día (en línea con el promedio de los últimos 30 días) y que el impacto del goteo de depósitos bancario en reservas se mantuviera en u$s25 millones diarios, se puede advertir que:

- El stock de reservas brutas del BCRA disminuiría de los u$s47.800 millones de fin de septiembre a unos u$s38.400 millones en diciembre y a unos u$s12.400 millones en junio de 2020.

- El stock de reservas netas “ampliadas” del BCRA de sus pasivos en dólares (swap del Banco de China y del BIS y los encajes bancarios) disminuirían de los u$s18.600 millones de fin de septiembre a unos u$s9.900 millones en diciembre, agotándose a fin de marzo próximo.

Como se puede apreciar, el estrés financiero que impondría este escenario de statu quo no es sostenible en el tiempo y es muy probable que el gobierno adopte alguna decisión. Independientemente de la decisión que se adopte, esta simulación sobre el stock de reservas muestra la dificultad de poder llevar adelante una negociación de deuda preventiva evitando un default. Esta situación, sin dudas, abre la posibilidad de que se presenten escenarios intermedios entre una negociación preventiva “pura” -que evite cualquier incumplimiento- y un default “duro”, que implicaría el no pago de la deuda con legislación extranjera. De modo que se torna probable un re-reperfilamiento de los vencimientos de letras del Tesoro que vencen el próximo año, y que totalizan u$s13.556 millones, a fin de ganar tiempo y evitar un incumplimiento masivo de deuda, lo cual podría embarrar el proceso de negociación de la deuda pública.

Problema II: Argentina, más cerca de un problema de solvencia que de liquidez.

La intención, tanto de las actuales autoridades como de los principales referentes de la oposición, de impulsar un reperfilamiento de deuda extendiendo sólo el pago de capital revela que entienden que la deuda pública argentina presenta un problema de liquidez y no de solvencia. Este argumento se basa en que, si bien el stock de deuda pública totalizó unos u$s337.267 millones a fin de junio último y representó 80,7% del PBI, como la deuda en poder de las diversas agencias públicas es importante (u$s124.724 millones) y es fácilmente renovable, la deuda pública relevante a considerar es la que se encuentra en manos del sector privado y de los organismos internacionales y bilaterales de crédito. Esta deuda totaliza u$s212.543 millones, y como equivale al 50,9% del PBI -un nivel bajo en cualquier comparación internacional-, la Argentina no requeriría una quita.

Sin embargo, un nivel de endeudamiento no sólo debe considerase alto o bajo dependiendo de un nivel con relación al PBI. También debe medirse con relación a la capacidad de pago del país. En tal sentido, el FMI define una deuda como sostenible cuando el nivel de endeudamiento resultante es consistente con un resultado primario factible de alcanzar tanto en términos económicos como políticos y la nueva deuda presenta un riesgo de renovación razonablemente bajo y no afecta la tasa de crecimiento potencial de la economía. Es decir, como resulta casi obvio, una deuda pública es sostenible si el país es capaz de lograr una posición fiscal que sea consistente con esa misma deuda.

Sin crédito voluntario externo, casi sin recursos propios y casi agotados los recursos del FMI (la deuda con el organismo ya totaliza u$s43.670 millones), la posibilidad de reperfilar los vencimientos de capital de los próximos años tal como lo hicieron Uruguay y Ucrania implicaría lograr un superávit fiscal primario que permita hacer frente a los servicios de interés de la deuda pública relevante del año próximo, que totalizarán casi u$s10.000 millones considerando sólo la deuda en poder del sector privado (u$s7.000 millones) y de los organismos internacionales de crédito (u$s3.000 millones). Sin recursos extra, el pago de esta factura de intereses para el gobierno próximo requiere lograr un superávit fiscal primario equivalente a 2,5% del PBI.

Como mostramos en el capítulo fiscal de este Informe, lograr un superávit primario de esta magnitud implicaría realizar un ajuste inédito sobre las cuentas públicas, que llevaría a: (i) impulsar un esfuerzo fiscal adicional de 3,5 puntos del PBI, ya que 2019 estará cerrando con un déficit primario en torno a 1,0% del PBI (dejando incluso un arrastre fiscal negativo para 2020); y (ii) realizar un ajuste fiscal importante sobre cuentas públicas ya exhaustas luego del esfuerzo fiscal realizado de 3,0 puntos del PBI entre 2017 y 2019, cuando el déficit primario se redujo de 4,0% a 1,0% del PBI.

Esta situación implica una notable diferencia respecto de los casos de Uruguay y Ucrania que –en promedio- durante el proceso de negociación hicieron un ajuste fiscal primario de 3,0 puntos del PBI para alcanzar un superávit primario de 3,0% del PBI. Incluso, en el caso particular de Uruguay, el ajuste fiscal se logró sobre la base de una fuerte licuación del gasto público en salarios y jubilaciones (y no en base a suba de impuestos), opción que hoy no parecería estar disponible en el menú de alternativas de ninguno de los dos principales candidatos, ya que habría que modificar la Ley de Movilidad previsional.

Partiendo de estas dos limitaciones, y pese a las buenas intenciones que muestran los principales candidatos, está claro que a la Argentina le será mucho más difícil que a Uruguay y Ucrania lograr un reperfilamiento sólo del capital de la deuda pública preventivo y voluntario. El escenario más probable que se presenta es pues uno muy diferente al uruguayo, en donde la quita será mucho mayor y en donde no pueden descartarse nuevos episodios de alta volatilidad.